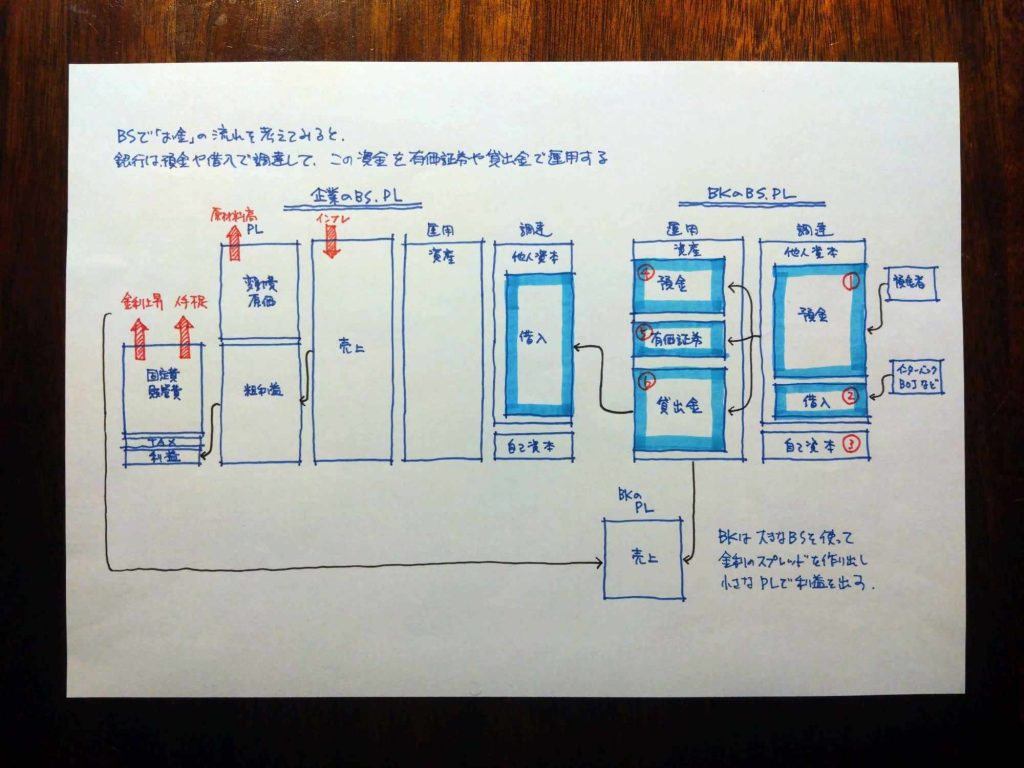

どんな事業であれ、ビジネスというのは、調達と運用ですよね。

そう、B/Sの右側と、左側です。

どこからかわかりませんが「お金」を調達してきて、それで人を雇ったり、

材料を購入したり、商材を仕入れたり、機械を購入したりして、運用する訳です。

そう、経営とは、調達と運用の適正化、その上での利益の極大化ですよね。

このように考えていただけると、調達から始まっているんだ、

という事が、分かっていただけるかと思います。

さて、最近は、かっこいい横文字の、クラウドファウンディングとか、

フィンテックとか、いろいろありますが、

「お金」を調達する、という視点で見れば、

資金調達の方法の一つだということが、よくわかります。

経営者の皆さんにとって、この視点は、

とても大事だと思いますので、ちょいと書いてみます。

さて、僕は、ざっきー、経営者専門の保険屋さん。

僕が大好きな、素直で、確固たるビジョンをお持ちの経営者の皆さまの、

事業価値を向上させ、リスク(不確実性)からお守りするのが仕事です。

保険を売るのは簡単なので、必要だと思う方にしか、お勧めしません(笑)

必要な方というのは「経営者」という役職の方が、多いのが現状です。

だって、経営者の皆さまが、一番やっちゃいけない事は、

ステークスホルダー全てに迷惑をかける事、ですよね。

家族だけじゃすみません。

従業員とその家族、取引先、顧客、関係業者、金融機関、地域などなど…

全ての信用と関係性を、根底から破壊しますからね。

そうならないように、経済的準備があればいいのだけれど、

なければ、相当の迷惑を、必ず掛けますから。

残された方たちのためにも、誰がか真剣に関わる必要があります。

だから、真剣です。

本当の保険屋ってのは、足りていない経済的準備を買って頂くことですから。

具体的に「いくら」足りないのか?

そこが、間違うと、万が一の時に悲劇が起きます。

関係性があるし、知人だから大丈夫。と言い切れますか?

僕の知り得る限り、全てが大丈夫とは、決して言えません。

万が一の時、クレームもなければ、どうしようもないのが、保険です。

僕は、いくら知人、友人であっても、僕がそのリスクを計り終わるまでは、

提案をすることも、契約を進めることも致しません。

提案したとしても、常に大丈夫かどうか、定期的なメンテナンスが重要ですもん。

まあ、この怖さを知っていないと、保険屋はできないかもね。

(怖くないから、できちゃうのかもしれないけど、間違えたら、

一生涯の十字架を背負うことを、理解してやって欲しいな)

すみません、脱線しました。

さて、クラフドファンディング。

僕も投資したりしましたし、クライアントもそれを事業化しようとされましたので、

学ぶ機会がありました。

今は、いろんな企業が、プラウドファンディングのインフラとなるべく、

参入が激しい状況なので、僕が体験したり、感じたりしたことを、書いてみますね。

クラウドファンディングには、大まかに、3つのスタイルがあります。

1)投資型(融資型)

2)購買参加型

3)寄付型

です。

特に、1)投資型(融資型)については、押さえるべきポイントがあります。

ちょっと長くなっているけど、読んでね。

さて、とにかく、調達っていうものには、

コストが必ず掛かります。

それは小難しくいえば、期待収益率によって、

コストは絶対に違う、ということ。

コストてのは、単純なお金の話だけじゃなくて、

有形無形の影響が大きいので、

知っておいていただくことは、

めちゃ大事だと思うんですね。

これね、「資本コスト」って言います。

「資本コスト」っちゅうのは、

企業が、資金調達の際に伴うコストのこと全般を意味します。

だから、具体的には、

借入金に対する、利息の支払いの事でもあるし、

株式出資に対する、配当の支払いや、

株価そのものの上昇期待でもあったりします。

よく「借入金は返済することが必要だけど、

資本金は、返済する必要がない」って言うけど、

それは、一側面ですよね。

だって、資本金は、配当や、株価の上昇とか果実が大きいから、

リスク(不確実生)は高いけど、その分リターンは増大する、

という「期待収益率」が「貸付金の金利」よりも大きいと思うから、

株式として出資する訳で、返済しなくてもいいというのとは違いますよね。

そう、有形無形の圧力や、

圧迫がかかる訳ですよね。

この点は、相当重要です。

銀行からの借入金というのは、金利を含めた返済を滞りなく行っていれば、

経営に口出しすることもありませんし、

約定以上の、金利支払いを要求されることもありません。

そう、ある意味、とても使い易い調達方法であることがわかります。

ちょっとここで話はずれますが、資本コストを考える場合、

その代表的な計算方法としては、WACC(加重平均資本コスト)

というのがあります。以前にブログで書いたので、リンク先も見てね。

で、これは、読んでそのままなんですが、

借入金にかかるコストと、

株式出資での調達にかかるコストを、加重平均したものです。

それでね。

借入金だってそうなんだけど、投資家の要求を満たすためには、

その事業計画の期待収益率、もっと細かいえば、ROIもそうだし、

ROICや、ROEという、

「いくら突っ込んで、いくら儲かる!」ってことを明確に示した上で、

必ず、その儲けが、資本コスト(WACC)を超えなきゃ、

そもそもあかんのですね。これも、ブログに書いたかも(笑)

この資本コスト(WACC)の考え方は、

何となく、日本のビジネスでは、ちゃんと認識されているとは言えなくて、

だから、ナンチャッテ上場が後をたたないし、

「ゆるやかな上場」とか、、、コピーライトでごまかしちゃいかんし、

資本市場(エクイティ)がちゃんと育っていないという現実があります。

実際に、僕が体験した例ですと、

ハワイ在住の知人からの案内で、ハワイのビジネスに出資をしないかと、

そんなことがありました。

従業員3人ぐらいの小売のビジネスです。

日本だと、銀行で、資金調達ですが、アメリカだとNGです。

というか、リスク(不確実性)が高いから、金利設定ができない、

となります。

だから、資本で調達なんですね。

そう、身内や、口コミで、資本金を調達するんですね。

で、その募集の際に、くどくどと説明されるのは、

いくら儲かるか、その利回りの話です。

面白いぐらい、社会的意義とか、ビジョンとかは、あんまりなくて(笑)

「いくら突っ込んで、いくら儲かるんか!」って話です。

それに対して、自分が出資する訳ですから、失敗した時の事を考えると、

現在の手元にあるキャッシュの割引率が、おのずと導き出され、

それが資本調達コストと考えられるので、期待収益率がそれを超えるなら、

出資するし、そうでなければ、出資しません。

だから、身内から調達して、返さないといけないから、

相当儲かる場合にチャレンジするんですね。

そう、その点はリアリスト(現実主義)が多いです。

その時の、僕の判断は、10%以上のROICが見込めなきゃ、

現地に居るわけじゃないし、それぐらいの調達コストを吸収できる事業じゃないと、

うまくいかないと思ったんですね。

この辺りは、感覚によるところも、もちろんありますが、

もし、運用利回りが高いなら、調達は、資本コストの低いもので行うことで、

その差が利益(専門用語的には、ROIC-WACCの差を意味し、

スプレッドと言います)となり、差が大きければ大きいほど良い訳ですから、

投資判断の際の考え方としては、参考になるんじゃないかな?って思います。

そう、投資する場合も、される場合も、この調達コストと、

収益率で判断できるんだ、ということに気づいていただきますと、

まずは、調達面から考えることで、その調達コスト見合うリターンなのか、

そのスプレッドは、満足なものなのかどうかなど、

経営者の視点が、とっても広くなるんじゃないかな、って思います。

ということで、なかなか伝わりにくいかもしれませんが、

資本コストが高いものを選ぶと、

それ以上に利益を出さないといけない訳です。

さて、クラウドファンディングの1)投資型(融資型)での調達、

ってのは、どうなんでしょうか?

株式出資した場合ほど、口だしたり、圧力かけたり、

リターンが望めるんでしょうか?

そんなことはないですよね。

だから、どう考えても、投資型(融資型)よりは、

直接、株式への出資の方がいいと思うんです。

だって、リスクに見合うリターンのバランスが、出資よりも低いなんて、

理屈に合わないからです(笑)

でも、購買参加型とか、寄付型は、あるんじゃね、って思います。

クラウドファンディングの特徴の一つが、参加者へのプロモーションと、

その際に、資金を受ける受け手側の想いが、

伝えやすいプラットフォームがある事です。

これ、相当くわしく提示できますし、広く募集を掛けれるという意味では、

とても良いことだと思います。

また、少額の出資を募る形であれば、

薄く、広くといった、調達が可能となりますので、

その点はいいんじゃないかな、と。

だた、ちょっとだけ注意して頂きたい点が、クラウドファンディングの

プラットフォーマーに、どこまでの情報が伝わるのか、

そこでの著作物含め、権利は誰に帰属するのか、

など、実際のところ、めちゃ曖昧です。

だって、アイデアの宝庫ですからね。

パクられないようにすることや、

模倣に対しての対処が、とても必要だと思います。

2)購買参加型であれ、3)寄付型であれ、資金を集めることに対してのコストを、

どこに盛り込んで、その後、運用していくのか、

このあたりが注意点になるかもしれません。

現在の低金利の状況では、自己資本が分厚ければ、

もっとも資本コストの低い、銀行融資は、

とても有利な資金調達方法であることは間違いありません。

特に、これからのビジネスの種を育てる時に、

その仕組みや、情報の管理というのは、結構大事な時代になってきていますし、

そのビジネス自体が、コンテンツともいえる時代だと考えるからです。

ビジネスの種には、本当に莫大な価値がある場合があります。

それを、芽の出る前に出資や買収、あるいは丸ごと引き受ける、

という形で確保するのは、

確かにひとつの経営手法ですが、どうもね、ちょっと違う気もして(笑)

どちらにしても、新規事業に資金を突っ込む場合、

自己資本がちゃんと積み上がっていれば、

資本コストの割安な融資というのも、ひとつの考え方かなと。

あかん、ちょー長くなってしもうた。。。

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日