昨日のブログは、ミクロの話、今日の話はマクロの話。

新年から下がりっぱなしの株式市場です。

そんなん関係ないよ!と言われるかもですが、

人の営みなんていうのは全部繋がっているので、

できるだけ、広く、もしかしたら、きっかけになる情報を、

発信していきたいな♪と思います。

さて、僕はざっきー、保険屋さん。

大好きなクライアントさんの事業価値を高め、

経済的なリスク(不確実性)からお守りするのが仕事です。

ぶっちゃけ、関わらせていただいて、全部を開示していただいて、

解決策を実行していただければ、必ず事業価値はアップします。

今までの経験と、実績が、ここまで言わせますが、

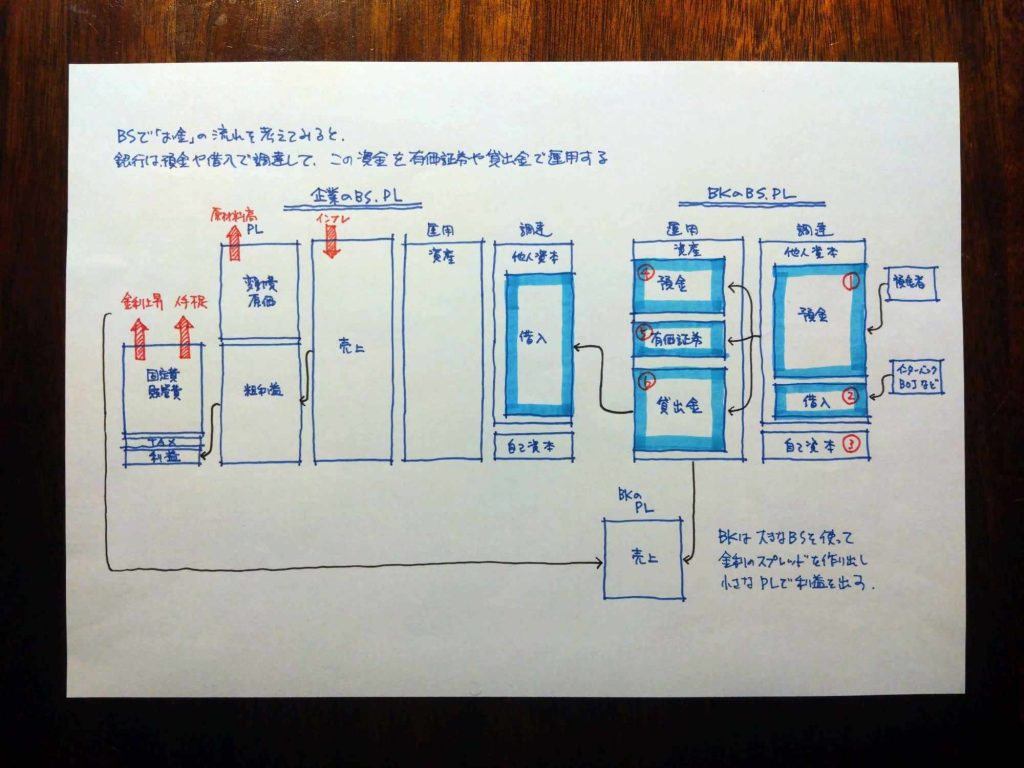

財務(つまり数字ね)というのは、結果が必ずでるもの、

という事を理解しているからかもしれません。

さて、先週の東証マーケットを振り返ります。

1月12日(火) 日経平均は、17,218円 前日比△479円 売買高は、2兆9731億円

1月13日(水) 日経平均は、17,715円 前日比+496円 売買高は、2兆4961億円

1月14日(木) 日経平均は、17,240円 前日比△474円 売買高は、2兆8562億円

1月15日(金) 日経平均は、17,147円 前日比△ 93円 売買高は、2兆4905億円

どう思いますか?このデータ。

僕の感想は「酷い…」です。

何度も書いていますが、注目すべき点は、

日経平均の騰落率ではなく、 売買高にあります。

市場というのは、需要と共有で成り立っていまして、

流動性の担保こそが、 存在意義であると言って、

過言ではありません。

よく見てくださいね。

売買高は、

わずか2兆円台の出来高なのに、乱高下してるんですよ。

もう、こんなもん、買い手としてはGPIFぐらいしか存在していなくて、

ある意味、官製相場になっている証拠。

13日の値上がり相場と言っても、こちらも出来高2兆円ってのは、

GPIFの自炊を疑います。

だって、絶対おかしいからね、この売買高の状況の、この値幅のブレ。

ブレ幅であるボラティリティってやつは、

投資銀行を中心とする投資家にとっては、大好物なもの。

しかも、それらを演出し、自炊することを、皆さんご存知ですか?

まじで、中国のことを揶揄している報道や、エコノミストがいらっしゃいますが、

全然、中国の事など言えないと思います。

しかも、日本経済新聞では、

原油が下がったから、東証株価も下がったとか、

あかんて、それ、あかんて。

原油価格が下がれば、間違いなく、ガソリン価格や灯油価格は下がります。

下がった分は、消費に回りますので、プラスに決まっています。

日本というのは内需の国です。

GDPにしめる消費の割合は約6割。とてもインパクトがあります。

こんなこと、普通に考えたらわかりませんかね?

また、株安の原因は円高で、

安全資産である円が買われているからと。

あの、財政が破たんするって騒いでませんでしたかね。

ギリシャよりも対GDPだと悪いって、騒いでませんでしたかね。

財政再建が必要だから、消費税を高くしなきゃいけないんじゃなかったでしたかね。

あかんにも程がある、と思われませんか?

結局、解説などの情報は要らなくて、

数字の情報を捉えて、自分の頭で考えるしか、

正しい現状認識をすることが、できない時代になったのかもしれません。

日本も相当に、中国の事は言えないし、

消費税の軽減税率の対象となる新聞というニュースソースは、

情報の取り方を間違えると、洗脳されるというか、

大きなチャンスを逃してしまう、要因なるかもしれません。

経営者の皆さんにとって、現状の分析と、大まかな景況感ってのは、

とっても大事な感覚だと思うんですね。

そんな感覚の一助になれば、と思い、発信しております。

最後に、中国株について、いろいろ言われていますが、

中国株式の時価総額って、ぜいぜいGDPの15%程度なんですね。

ぶっちゃけ、中国の株式市場が大暴落しても、本当なそんなに関係ないんです。

そもそも、中国って共産主義ですから(笑)

みなさん、忘れてませんか?

全ては国家のものであり、足りなくなりゃ、戦争だってできるんです。

やな予想ですけどね。

それよりも、注視すべきは、日本株式とGDPの関係です。

日本株式の時価総額は、

現時点で、ほぼGDPと一緒ぐらいなんです。

そう、今ぐらいの水準というのが、経験則的に妥当な株価水準なんですよ。

だって、人口は増えないし、低成長だし、、、

株価って未来の企業業績を読み込みますからね。

まあ、そんなこと言っちゃうと、さら売買高が落ちますし、

そうすると、金融機関は儲かりませんから、

広告ビジネスモデルのメディアは、この事を、書かないですよね。

企業収益が上がり、GDPが押し上げられるようになれば、

株価も上がります。

当たり前のことです。

でも、現時点では、企業収益が上がっても、無駄に内部留保され、

再投資(つまり設備投資や、新規事業への積極投資など)は、なかなかされませんし、

さらには、配当にも回らない(欧米にくらべると、日本株式って配当利回りが悪すぎ)ので、

そりゃあ株価は上がりませんて。

投資もできない、でも、現預金は持っておきたい、だから配当しない、

なんて経営者は、公開企業の経営者としては、経営者失格です。

だって、、事業価値を向上が、できていませんからね。

その程度の、財務オペレーションがわかってるんだか、

わかってても自分の任期は何もしたくない経営者が多いのか、

よくわかりませんが、本当に資金効率が悪いのが日本の現実です。

そして、その市場は中国のことを、揶揄できないほど、

官製市場化しているとなると、

東証市場だけを見ている状況は、どうなんでしょうかね?

今日は米国市場は休みですが、

日経平均先物の大幅下落から始まり、下げていますね。

さて、こんな状況ではスポットで売買するのはやめて、

ドルコスト平均法のよる資産の取得とか、

先進国の中で比較的好調な米国市場を含んだ国際分散投資など、

普通のやり方もありかもです。

僕は、もっと透明性があり、通貨としても流動化しやすい、

そんな市場に魅力を感じますけどね(笑)

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日