日曜日にアップした、ハンカチの戯言ブログ、会ったこともない方から、シェアされてくそみそに書かれまして(泣)

何か、その方にとっては、引っ掛かる事があったのかもしれませんが、明らかに失礼ですよね、、、でもね、いろんな気づきがありました。

やはり、ブログはマスト。SNSもマスト。だって、意見が合わない人をあぶり出してくれる訳だし。

違う意見があっての社会ですからね♪ 僕の好きな「意見、そしてもう一つの意見」と一緒ですね。

それに、好意的に「いいね」を頂いたり、コメントいただいてりしている方を、もっと大事にすべきですし、誰に向かっての発信なのか、よくわかりました。 結果、原点に戻りました、ありがたいと思います!

そういえば、SNSを積極的に使っているSNS先輩方からも、言われていましたね(笑)

訳わかんないこと言われたら「ブロック」!そもそも交流サイトなんだから、交流したくなきゃ、しなけりゃいい(笑)

僕は、少しでも、僕の大好きになクライアントの皆さんに「知っていただくと役立つなんじゃないかな」という話を発信します。

そう、僕はざっきー、経営者専門の保険屋さん。

経営者の皆さんのお悩みごとに、できるだけ寄り添って、解決方法を探ります。

そのプロセスの中で、財務という側面からも貢献し、資金繰りという部分でも適正化のお手伝いをしたいと考えています。

税理士さんの分野でもなく、銀行という金融機関の分野でもなく、財務の取り扱いという分野です。

経営者の皆さんがお持ちの、リスク(不確実性)を避けるため、僕のスタンスは、できるだけ経営者である皆さんの立場であったら、という視点で仕事をさせていただいております。

様々な経営者の方々との打ち合わせの中で、よく質問される内容です。

それは、「借入金の適正な目安ってのはあるの?」という話です、正解はないかもしれませんが、書かせて頂きます。

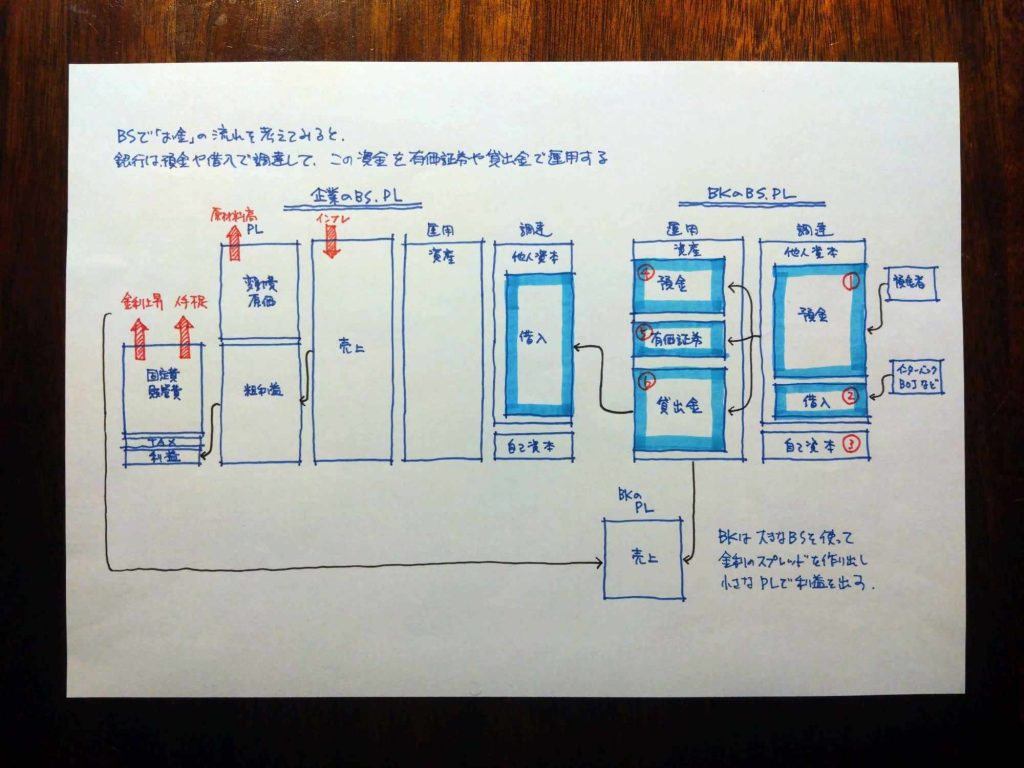

財務という視点は、僕が、皆さんの経営する事業の価値を上げようとした場合、どうしても金融機関の視点で、経営者の成績表である決算書を見なくてはならなくなって、理解するために取り組んだ際の切り口です。

決算書が、経営者の成績表であり、それをもとに銀行は融資の金額、金利、期間を設定しますし、決算書そのものが社会的な評価でもあったりする訳です。

以前に、このブログでも書きましたが、決算書から読み解かれる財務というのは、客観性と、ある指標については「基準」とも言われるものがございます。

1、自己資本比率は30%以上 :自己資本 ÷ 資産合計 × 100(%)

2、流動比率は200%以上 :流動資産合計 ÷ 流動負債 × 100(%)

3、債務償還年数は10年以内 :(長期・短期借入金合計 + 社債)

÷(営業利益 + 当期減価償却実施額)

4、ROA(総資産経常利益率)は5%以上 :当期純利益 ÷ 総資産 × 100(%)

これらの指標は、大企業、中小企業に限らず(ROAだけは、資本金1億円以下の中小企業の場合)これらをクリアしていると、金融機関は「いい会社ですね」と両手を上げて評価します。

決算書に記載されていることに間違いがなければ、まちがいなく優良企業であり、まちがいなく、金融機関は、必要な資金をいつでも貸し出してくれることでしょう。

ただし、この指標をクリアしていたら、借入金は新規設備投資目的ぐらいしか、ないかもしれません(笑)まあ、資金繰りに困ることはあり得ませんからね。

さて、これらの指標から、3、の債務償還年数の計算式かは、気づきがあります。それについて、解説をしますね。

この計算式は、分子が借入金(短期、長期借入金と、社債)で、分母がキャッシュフローです。

分母のキャッシュフローは、具体的には営業利益+減価償却費当期実施額であり、

借りた金額を、なんぼ稼ぎ出した「銭」で返せるんか

という話であり、キャッシュフローそのもので、債務は返済するしかない事が、計算式から分かります。

何も、借入金が悪い、無借金がいいなんて話をしたいわけではありませんんし、借入金は資金調達手段の一つだし、無借金というのは実質そうなればいい訳で、自己資本比率が高くなければできません。

また、借入金の金利は「経費」ですから、税効果を考えれば借入金の利用には意味があり、ファイナンス的には間違ってなどいません。

表面的な、いい悪いではなく、本質がわかれば、借入金をむやみに怖がったり、むやみに利用したりすることは減るのではないかと思います。

その場合の一つの指標が、債務償還年数の目安である、借入金の総額の上限は、営業利益+減価償却費当期実施額、つまり一年間のキャッシュフロー10年以内が、企業の本質的な目的である「継続すること」のためには必要、と考えていただければと思います。

これをもとに、資金繰りで見てみるとよくわかるのですが、例えば、1,000万円の借り入れがあったとします。

これ、ずーっと借りているりつもりはなくて、返したいと思われるなら、ここをチェックしてください。

1,000万円の借入金が、短期借入金であったら、1年以内に返済しますから、最低でも年間のキャッシュフロー(営業利益+減価償却費当期実施額)が10,000,000円なければ返済できません(だから、ロールオーバーするとも言えますが)。

1,000万円の借入金が、3年返済の長期借入金であったら、一年間は、1/3分の借入元本を返済しますから、最低でも年間のキャッシュフロー(営業利益+減価償却費当期実施額)が3,333,333円あれば、3年で返済可能です。

1,000万円の借入金が、5年返済の長期借入金であったら、一年間は、1/5分の借入元本を返済しますから、最低でも年間のキャッシュフロー(営業利益+減価償却費当期実施額)が2,000,000円あれば、5年で返済可能です。

1,000万円の借入金が、10年返済の長期借入金であったら、一年間は、1/10分の借入元本を返済しますから、最低でも年間のキャッシュフロー(営業利益+減価償却費当期実施額)が1,000,000円あれば、10年で返済可能です。

ね、どうでしょう?一年間に返済の必要なキャシュフローが全然違うことに気づきませんか?もし、キャッシュフローよりも、借入金の元本返済が大きければ、必ず「銭たらず」の状況になりますから、資金繰りは苦しくなるし、継続するためには、借入を起こすしかありません。

だって、営業利益が元本返済額以上に出ていれば、何の問題もないし「銭あまり」の状況になる訳ですからね。それが例年通りであっても、この元本返済とキャッシュフローがあっていなければ、確実に資金繰りが悪くなるのです。

この借入金については、いろんな側面がありますし、お伝えしたいことがいっぱいまりますから、今日はここまでにします。

この元本返済は、キャッシュフローじゃないとできない、ってところは、頭の片隅に置いていただき、月次の試算書や、決算書を見るときにちょっと電卓を叩いてほしいのです。

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日