未来は誰にもわかりませんし、

仮説を立てたところで、

それ以上に変化しちゃう現在では、

そんな事考えるのは無駄なのかも、

しれません。

でもね。

でもね。

僕の仕事は保険屋さん、

リスクから、大好きなクライアントを守るのが仕事で、

クライアントの大部分が経営者、

経営者の置かれている環境では、リスクは多種あって、

その中でも、顕在的にも、潜在的にも、

大きなリスクになり得るのが、

資金調達、ではないでしょうか?

なぜか?

会社を運営するために必要な血液というべきものが、

お金で有る限り、

融資に依存しがちな日本の企業にとって、

資金調達についての重要度は、

ほとんどの経営者のみなさんが、共有しているリスクだと思います。

でもね。

本当の意味でのリスクは、

借り手だけの問題ではなく、

貸し手の環境の変化によっても、

リスクになり得るからです。

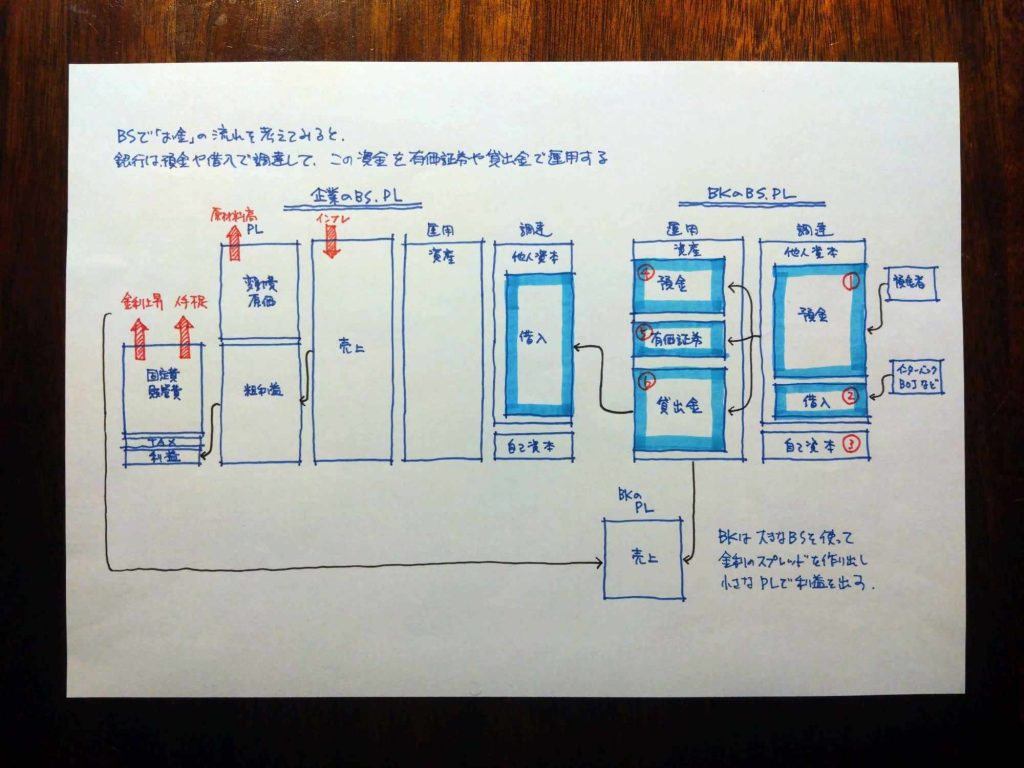

そう、金融機関は、金融機関のお金を融資している訳ではありません、

預金などから調達してきたお金を、金利をのせて、融資しますよね。

ですから、金融機関からの融資という側面だけではなく、

金融機関の調達面の環境が変化すると、

急激に資金調達のリスクが高まります。

思い出したくない記憶、ありませんか?

貸しはがしや、貸し渋り、などなど、

これって、バブル後の不良債権処理のために、

お金の調達と、貸出のルールが変わった為でしたよね。

これ、いつも起こり得る事なんです。

例えば、

何かの拍子に長期金利が上がり、短期金利が上がれば、

貸出金利は上昇します。

しかも、長期金利にの上昇なんて起きれば、

急激ですから、短期金利は、もっと急激に上昇します。

あっちゅうまでしょう、、、恐ろしいわ。

でも、まあ、そんな事ばかり気にしている訳に行かないので、

兆しというか、変化を感じたら、

「どうするか」というシナリオぐらいは持っておきたいものです。

今回のブログのテーマも、

もしかすると、リスクになるかもしれない情報です。

「フィンテック」と言います。

ご存知ですか?

例えば、

もしくは、

銀行や証券会社を「破壊」するフィンテック、対抗するための「5+1」の対策とは

とか。

えっと、

Finance と Tech で「フィンテック」です。

そう、ネットバンクとか、そうゆう話じゃなくてね、

金融機関の存在意味である、信用創造を、

テック企業が行っちゃう訳です!

まあ、googleや、Appleが自動車メーカーになりそうな時代ですから、

何が起きてもおかしくないんですね。

今までは、ただのノンバンクだ、

と揶揄されてきたこの業界ですが、

さすがに、アメリカで、1500億ドルの資金調達力を身に着けているとなると、

話は、全く別です!

正直言って、既存の金融機関の場合は、

非効率なサービスであることは、明白ですから、

企業の資金調達方法によっては、

一気に、競争にさらされる可能性が高い訳ですね。

アメリカでビジネスをしている、私の知人から具体的に聞いた話では、

このフィンテックでファイナンスを行って、

10万米ドル(約1,200万円)を借り入れたのですが、

それに要した時間は、わずか10分。

口座に入金されるまでですよ!

僕が今現在、知り得るかぎり、

あらゆる情報を一気にまとめて管理することを、

得意としているIT技術の進歩というのは、

もしかしたら、既存の金融機関を、

一気に陳腐化してしまう可能性を、秘めていると思います。

僕がいつも考えていること、

心配性で、リスクコントローラーだからかもしれませんが、

現状のルールなんて、いつでも破壊される、と思っています。

金融機関の中でも、特に銀行。

銀行と言えば多くの人を雇用し、

支店を構えた対面ビジネスが基本ですが、

実は、フィンテックという、このビジネスモデルでは、

ほとんど「人」は必要ありません。

マジで、10年後に生き残れる金融機関は、

どこでしょうね?

銀行、ざまぁ!って思われる方もいるかもしれません。

気持ちはわかりますが、、、

実はこれ、借り手である企業にとっても、

あることができていないと、

そもそも、フィンテックの審査対象にもなりません。

それはね、

月次決算していることです。

数字が迅速に、まとまっていることです。

融資審査申込時に、先月の締めができていないとあかんそうです。

みなさん、できていますか?

この波はちゃくちゃくと日本に向かっています。

みずほ銀行は、アリババとの業務提携に入りましたし、

そもそも、会計ソフトが導入され、

記帳代行なんて月数千円のコストになり、

入力さえできれば、翌月5日には、

月次決算ができるぐらいなのが、

世界のスタンダード。

日本でも、企業会計について、その意味を理解し、

コストとして、しっかり活用しようとしている会社や、

会計事務所では、スタンダードです。

まあ、僕のご案内する会計事務所でしたら、

あたりまえのことなんですけどね♪

なぜか?

そう、会計情報を審査では、最大限に活用するので、

その信頼度、スピードなどがなければ、

フィンテックでの調達はできません。

人が介在しないことによるコストダウンだけでなく、

本来、素早くまとめられているはずの会計情報を、

事前に共有化して、自動で審査して、融資するわけです。

手加減も加えてくれませんし、

今までの付き合いも、

そもそも、オンラインで完結しますので、

何も伝えられません。

それよりも、大変なのが、

事業ごとの業績予想や、

その企業の持つ、バリューエンジンがどこにあるかなど、

経営者が理解した上で、入力しない限り、

簡単には資金調達できない未来が、

やってきている気がするんです。

今だって、

銀行格付けを意識した決算組を行っている税務顧問、

つまり、決算前財務検討会を経営者を交え、行っている会社って、

どれだけあるんでしょうか?

経理そのものが、2ヶ月遅れが、

普通と思われていないでしょうか?

これじゃあ、まずい可能性があるってことです。

ああ、もちろん、直ぐじゃないですし、

そうなったらなったで、フィンテックコンサルとかが

生まれるんでしょうね(笑)

でもそれって、資金調達の選択肢が増えても、

スピードなども含めたコストが低いものが使えず、

今まで通りの、コストの高い資金調達方法を続けるしかない、、、

かもしれない訳ですね。

僕の個人的な考えかもしれませんが、

今から、財務を理解し、

財務を強化し、

表現としての会計の数字の使い方を味方にして、

準備しておくことが、

リスクヘッジになるんじゃないかな?

って思うからです。

僕はその考え方や、方法、実務、そして、

直ぐに手に入るであろう、銀行格付け向上という果実、

これらを、

おせっかいとして、焼かせていただきますし(笑)

僕の提供する価値として、

もっと、研ぎ澄ましていきたいと考えています。

数年前まで、SNSの登場や、スマフォの登場で、

それまで、行ってきたいろんな常識が、

ガタガタと変わってきていませんか?

多分、金融機関というのは、もっとも規制が厳しく、

変化の遅い業界です。

でも、リースや、ノンバンクといった、資金調達のニューウェーブにくらべ、

莫大な情報処理能力と、会計情報のデジタル化が進んでいる現在では、

おもわぬパラダイムシフトが起きる可能性が高いのです。

今からできることから、やっておくのが、

いいんじゃないかな?って 思うんですけどね。

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日