かつて、

財務や会計を勉強していた時に、

された質問があります。

「みなさん、ご自身の、個人の決算書、作ってますよね?

えっ、何それ?

て感じで、

しかも、参加していたの、ほとんどが事業所得の保険外交員。

そんな状態で、講師の方が言った言葉があります。

「自営なら、事業計画立てるだろうし、その結果を検証するよね、

それが決算だし、なんで作らないの?

やる気あるの? とても成功したいとは思えない!」

て、、、

反論できませんでした。

ですよね。当たり前です。

そうそう、自己紹介しなきゃ、

中小企業の経営者の良き助言者となり、経営者の事業価値の向上に貢献し、

強いては、全企業の約9割を占める、中小企業の成長と継続を支える事で、

従業員の雇用を守り、生活を安定させる事で、経済を元気にしたい保険屋の木崎利長(ざっきー)です。

さて、経営者のみなさんに問いかけます。

特に、

業績が大変とか、

資金繰りが苦しい、

でも、どうしたらいいのか、

勉強してもわからないし、

誰に聞いていいのかもわからないし、

そもそも、何から手をつけたらいいかわからないし、

結論的にはお金がなくて大変なんですけど!

って方ほど、

読んでくださいね。

解決方法の一つですから。

さて、

法人の代表者としての社長としては、

決算書を作成されていますよね。

決算書は、法人としての、社長の成績表ですね。

では、

個人の家族の代表者としてのお父さんとしては、

家族の決算書は作っていますか?

僕が知り得る限り、

個人の決算書を作っている方は、

滅多にいらっしゃいません。

なお、こんな回答はございます。

「家内が、家計簿をつけて管理をしているんですよ」

素晴らしい!

それは、凄いです!

でもね、

家計簿は、家庭という個人の、

損益計算書(P/L)の部分だけなんですよね。

ね、社長のみなさん、

「あっ」

って思われた方、いらっしゃいますよね!

そう、家計簿とは

「儲かったかどうかだけ」のチェックにすぎません。

もっと言うと、

販売及び一般管理費のチェックにすぎません。

ね、ちょっとだけ、気づきましたよね。

経営者の立場なら、

住宅ローンとか、

投資信託とかを、

販管費で処理していないですよね。

外食費だって、

交際費か、

会議費か、

研修費か、

雑費か、

もしくは、教育費かもしれません。

これ、とっても大事なことじゃないかと思うんです。

僕、

肩書きの一つに、

ファイナンシャルプランナーってのがあるんですね。

一般的には、ライフプランニングってのを通して、

家計の収支のチェックや、将来の資産形成に関して、

クライアントの想いや夢を実現させる為に、

具体的なプランニングをして、経過をサポートする

ってのがあるんです。

ああ、

ちなみに、僕の場合、無料です。

だって、会社員の保険屋だから(笑)

ライフプランニングにお金を取ることは、致しません。

っていうか、お金取るほどのことか?ってスタンスです(笑)

30分いくらとか、1時間いくらとか、

そんなんでわかるわけないやろ(笑)

いかん、話がずれました。

それと、

このライフプランニングってのは、片手落ちなんです。

えー、って思われるかもしれませんが、

それは、

収入(売上)の前提が、

正社員の現在の給料というものを前提としていますから、

自営業や、経営者の報酬のように、変動しやすいものは、難しいのです。

まあ、ある特定条件でのシュミュレーションですから、

仕方がないし、

大企業の給与所得者とかなら、やった方がいいと思いますが、

自営や、中小企業の経営者の場合などは、

これだけでは、いけません、だめです。

個人と、法人それぞれの現状を知るための、

簡易でいいので、決算書があれば、

問題がどこにあるのか、

掴みやすくなります。

僕自身、500世帯を超えるプランニングの実務を、

行ってきたからこそ、わかった訳ですが、

将来は可変するので、メンテが大事ですし、

ということは、定期的な面談が、大事なんですよね。

要は、たまにはチェックということです。

(対象世帯数が多くては、無理です。

ああ、これ以上書けませんので、本題に戻ります。)

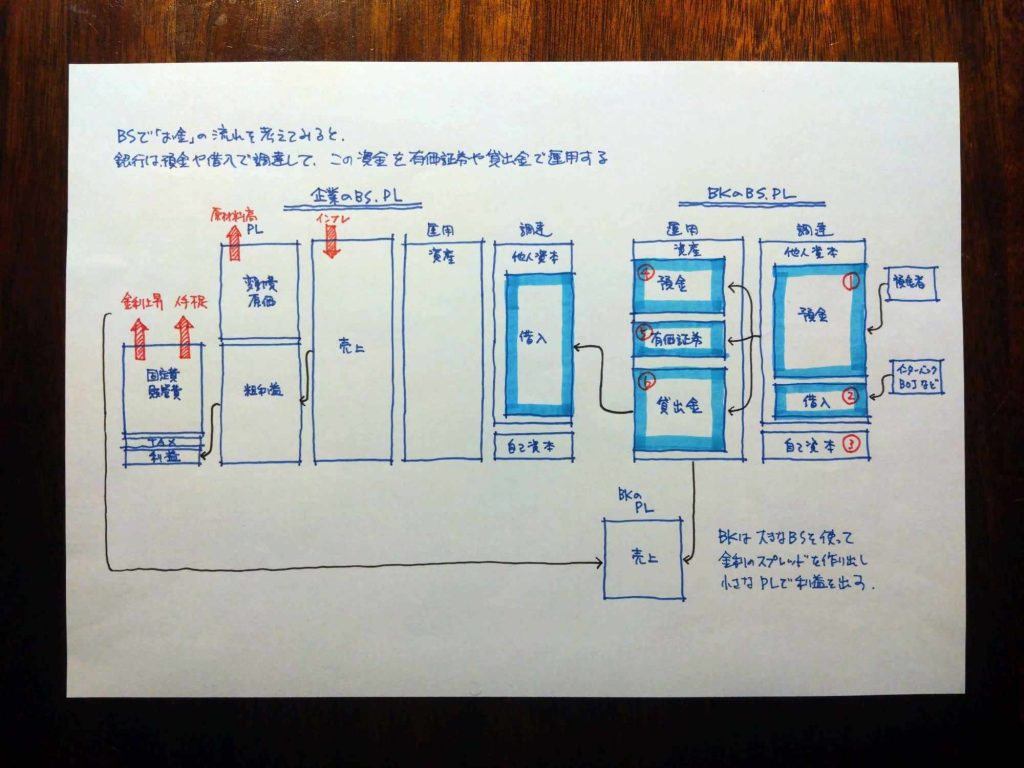

では、なぜ、決算書なのか、

そもそも決算書は、経営そのもののを数字で表すものですが、

経営とは何か、という概念にリンクします。

決算書で説明するのであれば、

損益計算書(P/L)で表すように、売上から経費を引いいた、

儲けが出ているのかどうか、

これが注目されがちです。

確かに、大事なことですが、

その前に、

その売上を作る仕組みをどう作るのかですよね。

それが、貸借対照表(B/S)にある、

右側の他人資本と自己資本でお金を調達してきて、

左側の資産に形を変え、

一部は経費に、

一部は在庫に、

一部は設備投資にと、

振り分けて、

それを効率よく回せると、

売上が創造され、そこから経費が除外され、

儲けが生まれる訳ですね。

そう、

貸借対照表で表現されている数字や、各種指標というのは、

経営そのものを表している訳ですし、

経営者が、主に、その配分を決める訳ですから、

経営者の視点は、貸借対照表(B/S)の視点であることが、

大事だということをわかっていただけると思います。

めっちゃ分かりやすい話をします。

「おれ、一億円儲かった」

と聞いたら、凄げー、って思いません?

僕の場合、本当に興味があれば、こう聞きます。

「調達コストはどれぐらいですか?」

そう、

1,000万円の、資本金で儲かったのか、

5,000万円の、銀行借り入れで儲かったのか、

8,000万円の、高利貸しからの借金で儲かったのか(笑)

いくら突っ込んで儲けたのか聞かなきゃ、

わかんないですよね!

だから、売上とか、年商とか聞いても、

「ふーん」としか、心の中で思わなくなっていて、

あかん、あかん、と近頃おもいます(汗)

食いついて聞かれたことある方(笑)いらっしゃると思いますが、

僕に、興味があると、こうゆうことになるので、

ご容赦くださいね。

つまり、会社も、個人もそうなんですが、

貸借対照表(B/S)の視点で見ると、

間接金融による調達(銀行借入)が、結構な割合を占めます。

個人も、そうなんですよ。

住宅ローンって、資産とかいいますが、

負債として調達して、

資産に建物として計上しますが、

売上に貢献するものではないですよね!

ああ、販管費としての賃貸家賃という住居費は消えますが、

役員報酬という売上には関係ないですよね。

だって、自宅なんだから(笑)

ルックスルーして考えれば、

持ち家と、賃貸の差は、

不動産投資をするかどうか、の違いだけです。

不動産資産として、貸したり(インカムゲイン)、

売却したり(キャピタルゲイン)しなければ、

何も生み出しません。

なので、調達コストが大事ですし、

それ以外の調達方法で、資産形成をしなければならない訳です。

まあ、個人の決算書で、資本金ってないので(笑)

全収入から、経費を除き、税金を支払った後の、手取り。

これを増やしていくのが、

本質的な、個人の資産形成な訳です。

また、

個人の決算書の経費となるもので、

法人での負担が、経営上問題なければ、

法人で、個人の販管費を負担することで、

この手取りを増やすことは、

役員報酬が一定であっても、

可能ですよね。

ちょっと、伝わりましたか?

「なんとなくで、ようわからん・・・」

そうですか、であれば、ご連絡ください。

僕の方で、全部「見える化」しますから(笑)

僕も、フルコミッションの駆け出しの頃、よくわかんなくてと、うまくいかなくて、

サラリーマン時代に作ってもらった、銀行のカードローン枠、5行ぐらい、

目一杯借りていたことがあります。

ね、バカでしょ!

負のスパイラルに入りますから、何もかも、無くします。

借りてもなくなるお金、

信用に関わるものも無くしますから、

家庭もなくします。。。

で、気づいて、必死に理解して、変化を始めました。

その時に、すべての事実を書き出したり、

数字に落としたりしていく中で、

日々、少しでも改善できれば、

少しづつ、ベイビーステップを行っていけば、

大丈夫なことに気づき、少しづつ目標に近づき、そして今があります。

ぶっちゃけて言えば、

数百万の借入を3年で、数千万払って完済しました(笑)

(それにしても、フルコミッションの営業って、これできるんですよね)

本当に、バカだったと思います。

でも、だから、理解できたこともあるし、

解決方法も知っているのです。

それとね、

そんな借金返済したら、どうなったと思います?

簡単に言いますと、資産は何にも残らなかったのですが、

経費をコントロールできるくせと、

キャシュフローを絶対的に生み出す能力が、

残ったんですね。

そう、僕ぐらいなことにならなくても、

ずーっと経営していても、何も残らない事って、

あるんですよ。

こうなって欲しくないし、時間も使わないと、

解決できない事だから、伝わればいいなと思う訳です。

そんな僕の場合、

お陰様で、最近もいろいろありますが(笑)

いつでも生活をダウンサイジングできますし、

キャッシュフローのコントロールができるので、

先行投資が可能ですし、大きな不安がありません。

いいですよね?

どうですか?

もちろん、お金の面だけで、

その他は、僕の領域ではありませんが(笑)

本気で、すべてを開示いただき、

こうありたいと、ビジョンをお持ちなのであれば、

僕は自分が経験したことを踏まえて、

寄り添いたいなと。

実は、三連休の今日も、これから、

全てを開示いただいた、クライアント先です。

改善が始まっており、クライアントの表情が変わってきています。

僕は、保険屋だから、やっぱり、今あるリスクを軽減して、

笑顔を見せていただける仕事がしたい!と思います。

人はお金で生きている訳ではありませんが、

お金もないと、つらいですよね。

僕は、そのお金で解決出来る、経済的なリスクから、

クライアントをお守りするのが、保険屋だと思っております。

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日