ざっきー です、経営者専門の保険屋です。経営者の皆さまを取り巻く、様々な不確実性(リスク)から、経営者の皆さまをお守りすることを仕事にしています。

お会いしてお伝えするのが本来なのですが、僕の身体は一つしかないので、日々の仕事もあるので、お目にかかる時間がなくても「どうしても伝えたい情報」をブログで発信しております。

もちろん、大好きなお客様に向かって書いていることですから、個別のメルマガとかにしちゃえば良いのかもしれませんが、お客様以外の方でも、何かのヒントになったり、ビジネスに活用できる情報になるのであれば、それでいいのかなと思います。

だって、情報や、ノウハウや、耳寄りな話(そんなものあるのかと思いますが 笑)などというものは、凄いものなんかほぼなくて、ちょっとした気付きとか、ポイントとか、注意点に過ぎないからです。

ドヤ顔でいう話ではないですから(笑)

それに、もの凄い情報であっても、それを使ってご自身の付加価値に転嫁できるかどうかは、個々人の能力の話なのだし、そもそも問題があるのかどうかも、皆さんそれぞれが選ぶ事であって、他人がとやかくいうことではありませんからね。

ただ、経営者の皆様におかれましては「事業を継続する」という事は、全ての経営者のミッションですから、これに関わる事を、お伝えしたいなと思います。

情報なんてのものは、出し惜しみしてもしょうがないし、持っていても明日があるかどうか、人間なんて分からないんだから、どこかに書き残したほうが良いのではと思うようになりましたので、

また、ぼちぼち書いて行きますね。

それに、デジタルの海は広く、見つけてもらえないかもしれないけど、人間だって、70億人もいれば、全員会えないしね。データとして残しておく事は、それはそれで、良いんじゃないのかなとも思います。

今日お伝えするのは、これから「金利が上がる」というお話しです。

マクロ的に見ると、米ソ冷戦が終わって以降、ずーっと金利は緩やかに下がり続けてきましたが、これが上がり始めているというお話しです。

金利というのは、世界経済の隅から隅まで影響が出ますから、世界中全ての人が影響を受けます。

関係ないと思っていても、絶対に大小関わらず何らかの影響を受けますから、未来に興味のある方は読んでくださいね。

日銀の金融政策は、今後、変わります

2018年7月末の日本銀行金融政策決定会合で、これまで0%に誘導してきた長期金利について、その上限を0.2%程度まで受容する方針を決めました。

そう、ずっと抑えられてきた金利が上がるのを容認する、つまり金利を下げるのを行わない、という大きな政策転換です。

経済紙面などには小難しく色々書いていますが、この決定の本質は「デフレから脱却するために、金融政策による量的質的異次元的緩和をすることで、物価上昇率をあげる」という政策は、当初の目標ほどは結果が出なかったのでもう無理、だから金融緩和はやめる、という事です。

そもそもインフレ(物価上昇による通貨の価値の下落)から国民の財産である通貨を守ることが、日銀など中央銀行の使命なので、インフレを通貨の番人が起こそうってことが、おかしな話なんです。

まあ、物価上昇を起こすためには、金融政策だけじゃなくて、財政政策や、岩盤規制の撤廃や、成長戦略がある訳で、これができないのは、政治の問題だし、政治の問題という事は、政治家を選んだ国民の問題、つまり僕らの自身の問題です。

人は所詮「天に唾を吐いて生きている」ということなんだと思います。

それに、世界中の中央銀行はというと、米国の中央銀行であるFRBは、すでにFFレート(日本でいう公定歩合)を「利上げ」といって上げてきていますし、欧州(ユーロ)の中央銀行であるECBは、ギリシャ危機を処理した上で、すでに金融緩和政策をやめる方針を示し、量的緩和(QE)の縮小に入っています。

こんな前提がありましたので、いつ、日銀も金融政策を変えるんだろ、と思っていたところに、7月末での方針転換が発表されましたので、8月中はいろんな方々に、時間を見つけては情報取りをさせて頂いておりました。

知見のある方々に共通するのは、歴史(過去)からの連続性の先に未来があるので、過去を正確に理解し、どのような背景があり、どのような事が結果起きたのか、その事実をまずは把握されます。

そして、全てを見通す事はできないから、大枠を掴み、その根底に流れている源流の仕組みを理解することで、未来に流れる方向を見つけようとされています。

となると、まずは歴史の振り返りからしてみましょうか。

歴史を振り返ることで、理解できることがあります

米国のサブプライムローンを発端とするThe World Crisis 2007-2008(2007〜2008年世界金融恐慌)日本では「リーマンショック」と呼ばれている、米国初の信用不安が世界中に伝播した金融危機を覚えていらっしゃると思います。

僕は、丁度、リーマンブラザースが破綻した時に、ニューヨークにいて、現地の焦燥感を偶然体験する事になりました。

で、よく見ていただきたいのは、その時の事を、英語では「The World Crisis」と呼んでまして、これ世界恐慌と訳すのです。

さて、世界恐慌という言葉が使われたのは、過去にもありまして、それは1930年台のことを意味します。

そもそも第一次世界大戦のきっかけも世界恐慌という不況が原因の一つでありましたし、通史的には1929年から始まる世界恐慌が、第二次世界大戦の引き金になりました。

思い起こしてください。

世界経済が連鎖を始めた近代では、ある国でが不況になると不況も連鎖が始まります。

すると、各国は自国の経済を立て直すために、国際協調をすべきところを、逆に保護主義に走り、これによって、ワイマール憲法下のドイツを、再軍備そして、ナチス化へと走らせ、イタリアやスペインでは独裁によるファシズムの台頭、そしてエネルギー資源のない日本も戦争に走りました。

これ、「保護貿易」や「ブロック経済」というキーワードが、原因です。

つまり、各国の経済が失速する中で、その経済を再生するべき国際機関はなく、国際協調も出来ず、それぞれの国家の国益のみを優先した結果、課題な戦後補償を負わされたワイマール憲法下のドイツや、ブロック経済によってエネルギーや原材料などの輸入を制限された日本などが、戦争を選択することを回避できなくなりました。

つまり、世界恐慌という経済危機を回避することができれば、世界大戦などという悲劇を引き起こすことがなかった可能性があります。

だから、第二次大戦後は、今後起こりうる経済危機においては、国際協調を行うための国連という仕組みや、IMF(国際通貨基金)や世界銀行といった国際的な金融システムが構築され、さらに、G7と呼ばれる先進国の財務省と中央銀行総裁が連携を取り合いながら、世界恐慌を起こさないように舵取りをしています。

簡単に言えば、どれだけ恐慌になろうとも、公的機関がお金を供給して、人々が困らないようにするために、あるいは、お金を借りやすくして、当面の不況をしのげるように、金利をコントロールして下げる、ということをやってきていたのですね。

自国の国益が優先なのは当たり前なのだけれど、戦争までは望まない、これが人類の知恵です。

リーマンショックの時、何が行われたの?

とは言え、先ほどの日本でいうところの「リーマン・ショック」の際には、金利を下げるぐらいでは、世界中に広まった不安を払拭することができそうにありませんでした。

そもそもの金利が、本来よりも低い水準にあり、下げ幅が限定されていたことと、そのそのも不安の元が、サブプライムローンという腐った債券が、いろんな債券に混じり込んだり紛れてしまって、それを保有している金融機関そのものが信用を失って、信用不安は発生してしまったのですから、、、

だから、まず、世界中の金融機関の信用を回復させるために、金融機関が持っている、腐っているかもしれない債券も買いますよ!ということで世界中が協調したのですね。

「どれだけ経済が凹んでも、民間金融機関の持っている資産は、いつでも公的部門で買い上げますから、お金はなくなりませんよ」という仕組みを作り「大丈夫ですよ」という信用提供を行うことで、金融機関をささえ、さらに民間に資金がきちんと流れるようにした訳です。

不況の時には、金利を下げる、そしてそれが恐慌といわれるぐらいの規模であれば、資産売却を促して信用供給を行う、これが、2008年に起きてたことで、世界中で金融緩和がなされ、マネーはじゃぶじゃぶの状態になりました。

そうですよね、ここ10年ぐらい、分かりやすいところでは住宅ローンの変動金利って1%弱じゃありませんでしたか?

明らかにリーマンショックによる金融緩和が、この低金利の遠因でありまして、ここ10年は金利が下がっている、というトレンドだったんですね。

第2次大戦後は、経済よりも、イデオロギーが優先した時代

さて、時間をちょっと戻しますね。

今回の話は、金利のメガトレンドを理解して頂きたいので、歴史的な背景を説明していきたいと思います。

第二次世界大戦が終わって、と言いますが、それは日本が敗戦から占領、そしてサンフランシスコ講和条約によって国際社会に復帰するので、区切りがあるように見えますが、世界はそんなことはなく、第二次世界大戦の終盤では、各国の思惑によって対立が生じ始めます。

その中でも、最大の問題が、世界大戦の戦場となって疲弊した、英国、フランス、イタリア、ドイツ、日本などの復旧、復興です。

これらの国々は、自国だけでは経済的に立ち行かない状況になってしまい、比較的経済的優位にあった米国と、多くの支配地を手に入れたソ連が政治的にも、経済的にも支えることになるのですが、この二つの大国はイデオロギーの対立も次第に顕著になり、「冷戦構造」が生み出されました。

そもそも戦争というのは、古今東西、経済的に自国が良くなりたいから起こるものですから、冷戦構造のようなスーパーパワーが対立する時代には、それぞれの盟主が、同じ陣営の各国の経済に対して「良くしてあげる」ことができれば起こる得ないのです。

逆説的ですが、これが「冷戦構造」という力の均衡による平和という結果を生み出したわけですよね。

そう、米国はドルを刷ったり、世界最大の人口を背景に消費社会を創り、お金という形で西側陣営の国々を支えましたし、ソ連は原油や食料資源などを東側陣営の各国に供給することで、それぞれの陣営国の経済を維持しようとしました。

これは良く見ると、米国と、ソ連による「バラマキ」ですから、この時の世界経済ってのは、とても非効率で、インフレ体質に向かっていたんですよね。

それでも、二大大国による緊張が高まれば、核戦争という時代ですから、バラマキだろうが、非効率だろうが、仕方がなかったのだと思います。

でも、そんなことは、やはり長く続けられなくて、冷戦構造における代理戦争とも言える「ベトナム戦争」や「アフガン紛争」によって、米国もソ連も、お金や資源を使いまくってしまい、経済が生み出した価値を使い切ってしまい、もう無理!ってなってきて、世界政治の構造変革が起きます。

そう、米国レーガン大統領(レーガノミクス)、英国サッチャー首相(サッチャーリズム)、日本中曽根首相(行政改革民営化)、中国鄧小平副主席(改革開放路線)、ソ連ゴルバチョフ書記長(ペレストロイカ、グラスノスチ)という形で、政治主導で経済のトレンドが変わります。

非効率なバラマキから、効率性と経済合理性の時代へ

それまでの、バラマキ、保護主義、非効率といった現状維持というトレンドから「適所配分」といった生産性や、経済合理性を求めるように、政治の方から動くことで、世界のトレンドが大きく変わったのです。

「適所配分」するためには、生産と販売を極大化しなくてはならないので、グローバル化や、IT化が始まった訳ですよね。

そう考えると、企業行動は、生産性を上げ、コストを下げ、ヒトモノカネを適正化しなければならなくなりますので、どんぶり勘定の企業が退場をせざるを得なくなります。

でも、退場者がいることで、非効率だったヒトモノカネが、効率のいいところに集まりますから、経済にドライブが掛かります。

すると、雇用の増大や、賃金の上昇、そして消費の拡大となり経済は拡大し、税収も大きくなり、国も豊かになってきます。

そして、その仕組みが民主主義陣営の方が効率が高かったのと、企業というものが資本主義をとった方が、効率が高かったということが、歴史的に証明された訳です。

特に米国においては、冷戦構造のからの変化の中で、軍需産業に多くいた技術者を活用してIT産業への転換を測ったり、自国による投資だけではなく、世界中からの投資を呼び込むように市場を整備し、世界中のマネーを集め、また移民政策を積極化することによって世界的な人材を米国に呼び込むことに成功します。

米国単体で見れば、貿易は赤字(輸入超過)ですし、財政は赤字(米国は日本以上に財政赤字です)ですが、経済は順調です。

なぜなら、貿易赤字というのは米国が世界最大のマーケットであり、そこに世界中からモノやサービスが集まっているからですし、財政赤字も、借りている代表的な国は中国と日本ですから(笑)急に債務を返せ!とはいわれないからです。

だって、米国の貿易赤字の原因は、中国と日本(笑)お得意さんにお金を貸して、自分たちのモノやサービスを買ってもらっているからです。

まとめますと、レーガノミクスから約35年間、効率性と、経済合理性を追求してきた時代とは、言い換えれば「金利が下がる」時代にいたのだということです。

効率性と経済合理性を言い換えれば「より少ない、原材料、労働力、エネルギー、資本で、より多く、より安く、生産しサービスを提供する」ということです。

ね、金利を上げて、経済の加熱を防いだり、インフレを懸念したりするのとは、前提とも言えるトレンドが違っていたんですね。

金利が下がる時代では、お金がじゃぶじゃぶになります。

だからこそ、お金がお金を生み出す金融商品が暴走したり、いくつかのバブルが生まれたりしたのだということが、このメガトレンドを理解するとわかりますね。

米国のトレンドが変わったのは、資産エネルギーバブルの崩壊から

2014年夏から、米国の中央銀行であるFRBは、実質的なこのじゃぶじゃぶを引き締める方向に舵を切りました。

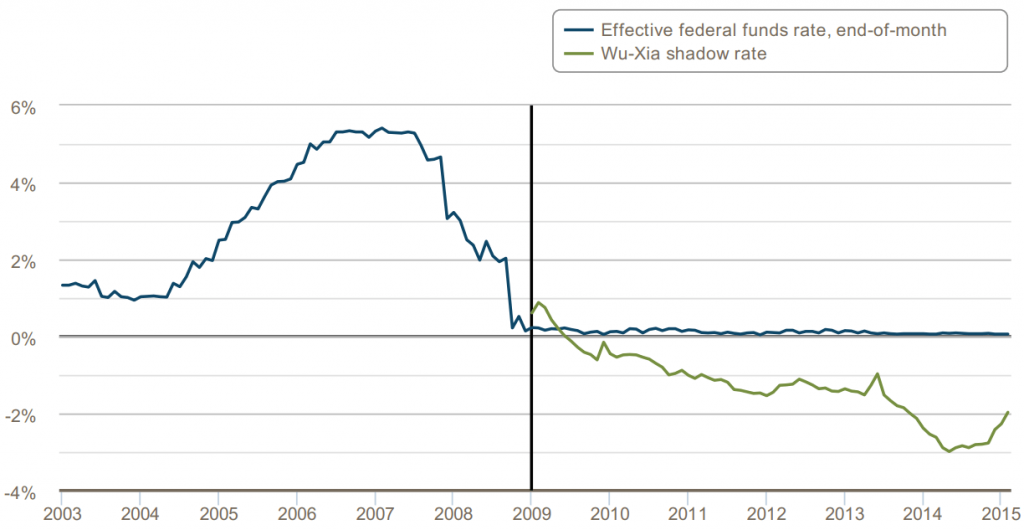

FFレートは、マイナスにならないので、リーマンショック後からは実質ゼロですが、Wu-Xia Shadow Federal Funds Rate(アトランタ連銀が採用している低金利下でも、金利測定が可能な計測方法を用いたレート)が2014年ごろから上昇を初めています。

つまり、2014年からFRBは資産を買うのをまずやめたので、少しづつ金利が上がり始めます。そう、ここが金利上昇の転換点です。

そして、これによって、それまでじゃぶじゃぶの資金が多く投資されていた、資産エネルギー分野でのバブルが弾けました。

エネルギー産業というのは、40年ぐらいかけて投下資本を回収するビジネスなので、第二次産業を代表する費用先行型のビジネスと言えます。

40年などという資金は調達できませんから、通常は3〜5年で借り換えをするのですが、それまで金利が低いままだったものが、金利が上がり始めると借り換えはできても利益は圧縮される事が想像できます。

利益が圧縮される事が想像できれば、誰もが株価は下落すると思いますよね、はい、そうなりまして関連企業の株価は下がり、リーマンショック後の金融緩和によって生じていた資源エネルギーバブルは終息を迎えます。

米国の経済のウオッチする場合の指標はいくつもありますが、基本は①自動車、②住宅、③雇用、これをみていれば大枠は掴めます。

①自動車を見るポイントは、自動車の場合は「新車台数」と言いますが、持っていない方が買うというよりも「買い換え」である点が重要です。

まあ、道路の上にある車の数は大きく変わらないので(笑)買い換えサイクルは多少変わっても、横ばいであれば、概ね大丈夫、という見方でいいのだと思います。

②住宅に関しては、2008年から約6年かけて新築の販売個数や、中古住宅の販売個数、そしてケース・シラー住宅販売指数などが戻りました。

住宅の場合は、米国経済が堅調だと、移民が入ってきますが、彼らが住宅を購入することにより、住宅所有者は売却でき、それを元に買い換えるというサイクルがあります。

また、労働賃金が上昇しても住宅を買い換えるということもあり、この後説明する雇用が回復すれば労働賃金が上がりますから、住宅バブルなどではなく、住宅価格も上がっており、堅調に回復している事がわかります。

ちなみに、米国の場合、新築と中古の割合は1:9ぐらいで、新築が大部分をしめる日本の資本効率の悪さを、こうやってみていると痛感します。

さて、③雇用についてですが、これも認識不足の方が多いのですが、日米はここ数年は労働賃金がアップしている国です!

直近ですと2017年の賃金上昇率は日本が一位!2018年は米国になりそうです。

だって、日本の場合は労働人口が減っているわけですし、米国の場合は、毎年200万人の移民ということで、以前から制限していますので、今現在は、労働者そのものが足りないからです。

もちろん、設備投資を行い、人でなくてもいいものは自動化するといった事も行われていますが、この労働力不足に対しては市場経済である以上、賃金上昇は止まりません。

米国においては、これから20年はプライムと言われる労働者年齢層(25歳から55歳)が純増しますので、まだいいのですが、日本の場合は確実に減ります。

さて、ということは設備投資をするのか、賃金をあげるのか、ということは早晩、経営者の皆さまは判断することになる要素であることにお気づきになったかと思います。

ちょっと話はずれましたが、このように①自動車、②住宅、③雇用などが堅調な事を確認したうえで、米国では資産の買取をやめ、金利をあげる、という状況に、トレンドが変わって来ている事を、ご理解いただけると思います。

金利が上がる世界になるとしたら?

今はちょうどターニングポイントなのだと、僕は思います。

現在の経済というのは世界と切り離されないので、米国のトレンドは、必ず日本に波及します。

だから、日本銀行はモヤっとした言葉を使いながら、金融政策に関しては、緩和をしない方向へ舵を切りました。

こういった政策というのは、今日、この時点から右を向いていたのを左向け!とはできないので、少しづつ動かしていくことになります。その大きな方向性が変わったことは、理解しておかないとまずいと思います。

金利自体もそうなんですが、政策というものは急に変わりません、徐々にベクトルの向きを変え、気が付いた時には大きな変化になっているのです。

ひとつ実例を出します。

経済の動きの中で、景気を反映するもののひとつが「企業による借入金」です。

すごく単純化して話しますけど、何か事業を拡大したり、投資したりする時には、資本主義なので、借入金による資金調達を行うというのは真っ当な経済行動ですよね。

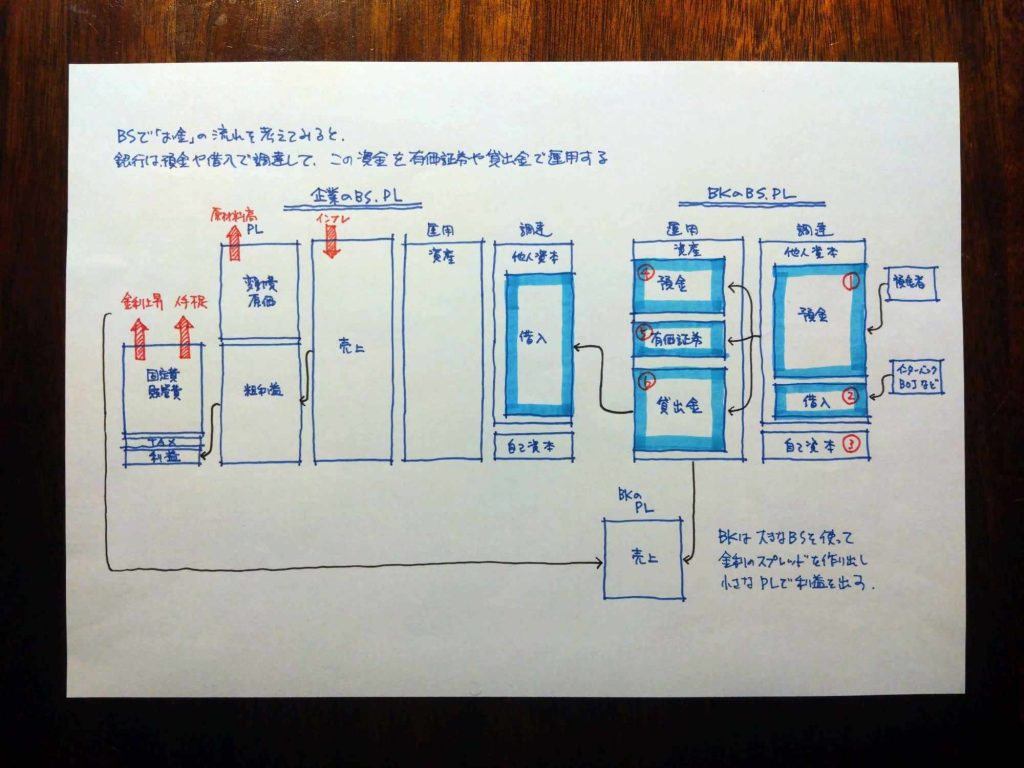

その場合、銀行に借りにいくと、銀行は審査をして貸すわけなのですが、銀行だってお金を常にスットクしている訳じゃなくて、貸し出していたり、債券になっていたりして直ぐに手元にキャッシュがある訳じゃないんですよね。

だから、どうするのかというと、「今、うち銀行にお金がないので、隣の銀行を紹介しますよ」とはならず(笑)お金という商品はどこでも一緒なので、銀行のバックヤードでは「ちょっと貸すお金ないから、隣の銀行から借りて来てよ、まあ、金利はちょびっと払うから」となります。

これを日本の場合は、インターバンク間取引金利と言いまして、TIBOR(タイボー)と言います。

実は、これが、最近ちょっとづつ上がって来ているんですよ。まあ、ほんのちょっとだし、1ヶ月TIBORが上がり始めてて、3ヶ月TIBORに波及するのか、って段階なんですけど、この現状をどう思われますか?

各国の中央銀行が金利政策を決めるというのは、このインターバンク間取引金利を動きを見ながら(米国とか欧州だとLIBORですね)レートを合わせていくという形になります。

あ、間違えちゃいけないですよ、インターバンク間金利が先行する中で、そこを過熱させないように、でも景気を減速させないように、FFレートなどは、トレースするように政策金利は決められているのです。

つまりね、日本でもTIBORの動きを見ていると、じわじわ短期金利が上がり始めていることに気がつきますし、これは世界経済のメガトレンドに合っている動きだということなんですよね。

米国では、金利が下がる35年間の中で、効率性と経済合理性を求めて来た結果、大きな格差が生まれました。

だって、民主主義を標榜し、チャレンジの自由があって、資本主義なのだから、資金を調達して、効率性と経済合理性にチャレンジしたとしたら、成功した場合の果実はとても大きかった訳です。

でも、それをされなかった、あるいは、そこまで望まなかった中間層は、年々、経済格差が広がり、現在のポピュリズムの台頭へと繋がってきていると思います。

これ、日本でも格差の度合いは違うけど、起きていますよね。

実際、米国では、金利が上がり始めてから、放漫とまで言えなくても、借入金に頼っていた企業の退場が進んでいます。

だって、賃金を上げられなければ、人を雇用することができず、結果、経営は成り立たなくなるからです。そう、効率性が悪かったり、経済合理性が追求出来ていなければ、退場を余儀無くされてしますのです。

これが、トランプ大統領を支持する層の主な主張ですし、いいか悪いかは別として、自助努力で現状を変えず、現状維持を求めるのであれば、今の世界がバラマキの世界に戻ってもらうしか方法はないので、政治的にはポピュリズムにならざるを得ないんだろうと思います。

振り返って、日本の我々の足元はいかがでしょうか?

僕は、ミクロの世界で個別企業をいっぱい見ているので、実感としてわかることがあります。

経営者のビジョンとして「成長」を目指されているところは、何とか、時代の変化に対応できるだけの設備投資ができる財務体力と、賃金上昇に耐えうるだけの収益性の改善ができています。

ところが「現状維持」を目指されているところは、これから金利が上がってくる時代においては、かなりやばいことになります。

現在の状況でも、経営資源としてのヒト、モノ、に投資できる余地が現状維持ではありませんし、カネに至っては、今後は借入金のコストが上がってしまうからっです。

借入金がなくても、同じですよね、ヒト、モノを調達するためのコストも上がる、これが金利が上がる世界で起きてくることです。

工夫できるのは、わかりやすいところでは「収益率」の改善を行うことです。

金利も利率ならば、利益も利率で考えればいいのです。

でもね、米国を見えて頂ければわかりますが、経済が過熱を始めると、金利の上昇というのはあっというまに進んでいくんですよ。

だから、僕は、お会いするたびに言っていますよね、今できることを、今行動することが、未来の不確実性(リスク)から経営者の皆さまがリスクヘッジですることですよって。

いろんな知見をお持ちの方々が仰る事で、共通の認識があります。これから、日本の企業の淘汰が始まってくるだろう、ということです。

アベノミクスから始まった金融緩和は終わります。本当はもう、金利が上がってなければいけないぐらい、日本の経済の足元は強いのです。日本での自動車の販売台数、日本での住宅の供給量や住宅価格の上昇、そして雇用は完全雇用と言われ、賃金も上昇しています。

この状況で、今、経営がカツカツだとすると、あるいは厳しいとなると、今後はもっと大変になります。すみません、絶対になります。。。

できることは二つあります。

ひとつは、売上もしくは利益をあげるには、今すぐ何ができるのかを決めて、行動することです。

もうひとつは、現状を把握して財務や資金繰りを確認して、問題を抽出して、具体的な改善をするために覚悟をして行動することです。

そう、前者はマーケティングとセールスプロセスですし、後者は財務改善とキャッシュフローマネジメントですね。

僕は経営者の皆さまを不確実性(リスク)から守ることを、仕事として定義しています。

僕は保険屋ですからね、本当の保険を語るには、本質的なこの世界の現状を知って頂いた上で、そのリスクを知っておいて頂きたいのです。

少しでも多くの方に、今から潮目が大きく変わることを伝えたいんですねー

経済の流れというのは、歴史を振り返るとわかりますが、小さなミクロの事柄が重なり合って、大きな流れになります。

つまり、気が付いたら、流れは大きく早くなっていますから、濁流の中では、打てる手が少なくなるのです。

今は、金利のメガトレンドの変更という大きな時代の転換期にいることを、多くの方々に伝わるといいな。

チャレンジするタイミングとしていいのは、今なのですから。

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日