たまには、こんな賛否両論となるテーマ設定にしてみました(笑)。僕と深いお付き合いのある方は、ざっきーらしくない!と言われるかもしれませんが、損得優先で経営をされている方がいらっしゃってもそれはそれ、尊重しなければなりません。

なぜなら、経営者は、本当に大きなリスク(不確実性)を背負っていますから、絶対に儲からなければならないし、豊かにならなければ、従業員も含めステークスホルダーの全てに、心配りをするなどということはなかなかできませんよね。

従業員さんや、ステークスホルダーが自発的に活躍されるようにならなければ、会社の成長はないし、維持継続も覚つきません。だからといって経営者の皆さんが無理をしたり、負担が集中するのもおかしいし、だからと言って好き放題していいわけでもありませんよね。

僕は仕事を通して、そんな悩んだり、反省したり、調整したり、無理したり、苦しまれたり、いろいろされてきた経営者の方のそばで、その経営者としてのあり方を、見させて頂く機会が多かったものですから、そこから学んだことをお伝えしたく思っているのです。保険屋ですからね、リスク(不確実性)からお守りするのが仕事だから。

まあ、僕も全然できていないので、ブログ内容は、自分自身へのチェックシートでもありますので、そこは割り引いてください。

という訳で、僕の大好きな皆さんは、自分のことだけを、優先する方ではないと思っておりますので、今日のような発信でもいいかなと思いました、読んでくださいね〜

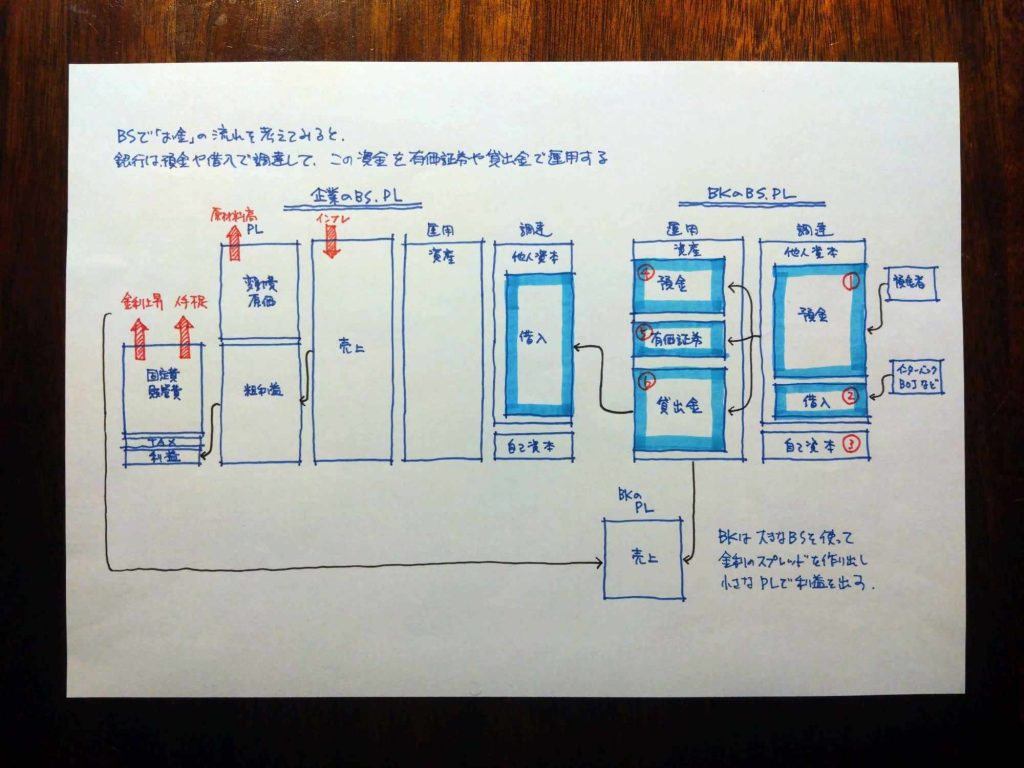

経営者には2つの財布があると言われます。

一つは法人所得という財布、もう一つは個人所得という財布です。ポイントは、事業を通しての売上は、まず法人所得路なり、次に、法人の経費として個人所得となります。

ただしこの場合、個人所得になる時点では、所得税・住民税と共に社会保険料が控除された上で、個人所得として残る。これはご存知ですよね。

もう、釈迦に説法かもしれませんが、法人所得は法人のものであり、法人所得は法人のためにしか使えません。個人で現金を使いたい時には、経費として個人に移転する方法をとりますが、その際には必ず、課税がなされたり、社会保険料支払いの対象になりますよね。

法人所得を個人に移す場合、代表的な方法は4つです。

- 役員報酬

- 役員賞与

- 配当

- 退職金

まあ、これぐらいです。

1は、法人から見た場合、経費になりますが、個人の所得には税がかかり、所得税は超過累進課税であり、社会保険料も同じく、所得の応じた累進性があります。個人所得ってのは、所得税がすごいですよね、僕は個人事業主だからわかりますが、半分税金ですもん(泣)

2は、法人から見た場合、経費にはなりませんし、個人の所得については1と同じなので、二重課税されますから、なかなか選択されませんよね。税理士さんも「うーん」っていいますよね。

3も、配当なので、会社から見た場合経費になりませんし、個人では配当所得なので一律20%課税、これも税理士さんとの相談要件ですし、そもそも、配当は自己資本を下げる事なので、財務的にどうか、というべつな話が出てきますよね。

4は、経営者やめる時だけ、大きな金額っであっても、税務的な目安の範囲であれば法人税も掛かりませんし、個人も退職所得ですので、①分離課税で、②退職所得控除があり、③かつ1/2課税ですから、それは効果がありますが、経営者やめますからね(笑)法人の借入金の連帯保証債務の異動や、経営権の異動など、やる事やってからでないと、できませんよね。

ということで、定期同額給与として役員報酬での、法人所得の移転を行うのが一般的です。

まあ、実際には法人税は引き下げられる方向ですが、個人の所得税や、社会保険料は上昇していますから、法人での利益が多く出たとしても、なかなか役員報酬を上げにくいですし、また、事前に決めないとならない為、利益の結果によってコントロールしにくいのも事実ですよね。

今の時代は、一年先もわかりにくいので、なかなかイケイケで計画しにくいことも、納得できます。役員報酬を上げすぎた場合、税と社会保険料の問題だけではなく、その報酬を払うためのキャッシュフローも増大するため、資金繰りに影響を及ぼすこともあり、悩ましいところですよね。

経営者の皆さまは、皆さん経験されているとは思いますが、キャッシュがなければ、その月は実際は受け取らず、準備ができてから受け取る、何て事をやられているかもしれません。これも、そのままにしておくと、法人から見た場合、法人が経営者から借りている形になりますので、悩ましいところですよね。

また、本当に資金繰りってのは、経営者がコントロールするしかないので、取れる時に役員報酬を上げて取っておいて、取れない時は下げる、ってことをしていかないと、なんていう経験も、されているのではないでしょうか。

さて、ここで実例をご紹介したいのです。

あるお客様に教わったことなんですが、その方の役員報酬、2つの口座に分けて送金されていて、一つはご家庭の家計を運営するために必要な金額として、きっちり計算された定額を送金していて、家計は何が何でもそれで賄うと。お子様方の学費も、家族の旅行代などもそちらだそうです。

で、もう一つの口座へ送金しているのが、キャッシュカードを作らない口座で、単純に積立を行っていると。また、キャッシュフローが足りない時は、こちらの送金を抑えるという事でした。

この話を聞くきっかけが、僕が、かつて節税屋だったとき(笑)に、その方にさせて頂いた、勇退退職金の準備はされていますか?という質問に対しての回答です。

「事業がなんとか継続できて、事業を引き継ぐ方にバトンタッチが

できる状態というのは、自分としては、既にそれ以前の役員報酬で、

退職金相当の資産形成ができているぐらいじゃないと、

誰も引きつぎたくないんじゃないかな。

そう考えると、私の退職金は勇退退職金は自分で作るから要らない、

でも死亡退職金を残しておけば、それを使って後継者が株式の買取りなども

できるし、それがいいんじゃないかな」

って、おっしゃられたんですね。で、つづいて言われた言葉が、腹落ちできる言葉でした。

「役員報酬は、法人の利益そのものだし、資金繰りの調整弁、

なければ取れないしあればあるで使わないと意味がない。

家族が生活する分はちゃんともらうが、華美になりすぎると

減らせなくなる、

だから分けて、使う分と、貯める分に分けるんだ。

貯める分は、いぞという時の資金繰りの調整弁だし、

緊急予備資金として準備ができていることは、メインバンクにも

説明してて、個人の資産だけど、経営者なんてのは一体だから

預貸率もあがるのさ。

それに、それが続けられれば、自然と資産形成ができるから、

退職金はいらないし、

結果、ちゃんと事業承継も、相続もできるんだよ、違うかな?」

おっしゃる通りで、僕は自分を恥じましたね、そこまで覚悟されていらっしゃるのだと。僕は、仕事を通して、経営者の皆さんから教えて頂いて今があります、本当に宝の山です。

それをブラッシュアップするのも、保険契約をお預かりしながら、メンターとなって頂いた方々への、恩返しと思っております。メンターへのご報告も続けますが、こうして少しづつですが書ける範囲で、発信していきますね。

この方の影響で、僕は報酬の受取口座が2つあります。一つは定額でロックされている運用資産、もう一つが変動している(毎月、僕の場合は売上が違いますのでね)家計費などの決済口座、こちらへの入金が少なければ、おとなしくしています(笑)タクシー乗らないし(笑)自宅で飲んでおります(笑)

そんな資金繰りに関しては、経営者の皆さまご自身が必ず関わる事でもありますが、頑張って結果を出せば出すほど、納税と社会保険料という社会コストが掛かってくることも事実です。これは、悩ましいところですが、現実の問題でもありますよね。

じゃあ、何か、やりようはあんの?

この状状況で、

- 旅費精算の手間を、簡素化できる(これがあくまでも主題ですよ)

- 法人の法人税・消費税を減らすことができる

- 個人の税金・社会保険料を減らすことができる

そんな、法人所得の移転方法があるのですが、知りたくありませんか?

僕の信頼できる知人のコンサルタントが、この具体的な解決策を持っています。それは「旅費規定」と言います。

この「旅費規程」をきちんと使う事で可能なマニュアルを、彼はWEB上で販売しています。僕はそのスキームを、よく知っていますし、解説もできますが、これは彼が考え抜いた方法です。知的財産というのは、コピペはできますが、それを勝手に使うのは、とっても失礼な話ですよね。解決できて効果があることは、価値があって当然なのです!

世間話で、ごちゃごちゃ言うのはいいのですが、経営者の皆さん同士で、こうしろとか、ああしろとか、言いませんよね、だって経営責任取れないから!僕も絶対に言いません、こうしろなんて。つまり、価値ある情報というのは、必ず支払いが発生するほどのものであることが重要なんですね。

あくまでも参考情報としての開示ですけど、僕は、このような公の場で紹介してもいい内容ということを、時間していますから、ご紹介させていただきました。

僕のアイデアではありませんので、リンクを張ります。どうゆう方法なのか、どうぞ、実際に、ご確認くださいませ。あくまでも、法人を守るため、経営者の皆さんの個人的な活用ではなく、こんな方法もあるんだ!ということで参考にしていただければと思います。

ぶっちゃけ、僕も、ひと月に1週間ぐらいは僕は出張していますので、税率50%としては、この方法をめっちゃ使いたいんですが、、、僕は、個人事業主、この「旅費規定」は法人しか使うことはできません。

このお知らせをするにあたって、一応、彼に相談したところ、3月いっぱいであれば、ざっきーの知り合いという事で、20%オフのパスワードを出してくれました。ご興味がある方は、ダウンロード申し込む前に、僕に連絡をくださいね、僕の方から、パスワードお知らせしますので。

でも定価で買っていただくほうが、嬉しいし、かっこいい!でも僕、なんのバックマージンもありません(笑)これ、売込みじゃないからね。彼は経営者と二人三脚で改善をするコンサルタントなので、WEBページも見てあげてください。

まあ、経営者の皆さまの周りには、クレクレ星人が常に襲来していますし(僕もそう思われてるかも 笑)、うまいこと承認欲求を満たしてくれますから「よっしゃ、よっしゃ」といって気軽に経費の決済をしていると、結構かさんでしまいませんか?

実は、関係性も大事なのは重々承知していますが、コンサルといのは、経費を使って、きっちり効果がでなければ、それは仕事ではありません。経費の源泉は利益ですから、やっぱり「本当に活用できるもの」であってほしいなと。

たまには、こうゆう紹介も、お許しくださいね。僕一人で、できることなんて知れています。だから、本物のご紹介もさせてくださいね。

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日