経営者の皆様の漠然とした疑問というか、不安の最大公約数は…

「なぜ、お金貯まらんのだろ?…」ではないでしょうか?

そう質問して答えて頂いた事はないのですが(笑)

じっくり、お話を伺うと「一生懸命取り組んでるのに…」とか、

「売上は伸びているのに…」とか、

「新規事業も立ち上がってきているのに…」とか、

そんな声を、多々伺う事がございます。

『儲かってますかぁ?ぼちぼちでんなぁ』

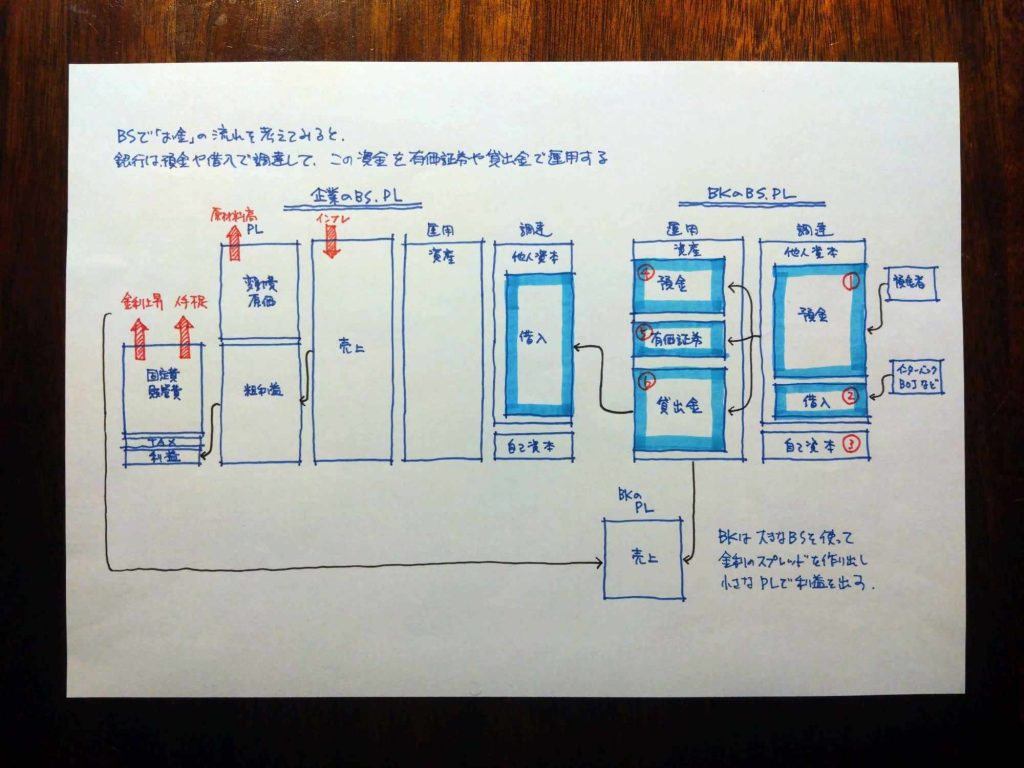

実は、表題の「勘定あって銭足らず」の状態に、どうしてもなりやすいのが現在の日本の状況でもあります。

信用取引が発達していますからね。内需が大きくて、BtoBにも、小規模の企業の参加も多いですし。

だからという訳ではないのですが「何となく、お金足りないんだよね」という実感があるのが、現状ではないでしょうか。

これには、ポイントがありまして、最近、ご相談を頂いた具体的な事例をもとに、解説したいと思います。

下記の事例、あなたなら投資判断どうしますか?

・法人で12億円の賃貸マンションを購入します

・内訳は、土地が6億円で、建物が6億円です

・建物の耐用年数は50年で、減価償却費が年1,200万円です

・家賃が9,600万円で、投資利回りは8%です

・年間の諸経費は5,500万円です

・全額借入で、15年返済で借りました。金利を除いた年間返済額が8,000万円です

さて、この投資物件を採用するかどうか、みなさんならどう考えますか?

まずは、情報の整理と、現状の確認から。

利回り8%ですし、経費は生まれるし、そこそこのキャッシュも入ってきそうだし(笑)

実際、ご相談を頂いた時、その経営者の方は、購入する気、満々でした。

ただし、財務に詳しくない事を、ご自身が理解されていた事と、

奥様が「ザキさんに、声だけは掛けてチェックしてみたら?」というのがきっかけで、連絡を頂きました(笑)

案件自身は、立地も良く、空室率も低そうな感じですし、経営者自身のご友人の紹介案件ですから、そんなおかしな話ではありません。

ただ、この経営者の方のビジネスが、アパレル関係なので、利益率は大きいものの、景気に左右されやすいい事や、せっかく今まで実質無借金で、自己資本を高めてきたところでしたから…

本質的にリスクに敏感な創業経営者の方ですので、よろず相談相手である私のところへ、ご相談いただいたようでした。

ちょっと、嬉しかったです(^_^)/

実際、ここ何年、リーマンショックの時も、東日本大震災の時も、乗り越えてきたビジネスパートナーですからね。

今までの、時間の上に積み上がられた「信頼」がありますので、聴く耳を持って頂ける方からの相談です。

そりゃ情報の整理からはじめ、きちんと検討しますって。

そこには、きちんとした情報の共有と、検討プロセスが必要ですよね♪

じゃあ、ちょっと計算してみましょう!

で、どうしたのかと言いますと。

僕の場合、①損益計算と、②キャッシュフロー計算をざっくり行って、チェックをするようにお勧めします。

今回は、ざっくりと、その場で計算してみました。

■損益計算式=9,600万円(家賃)ー1,200万円(減価償却費)ー5,500万円(諸経費)

=+2,900万円

■キャッシュフロー計算式=9,600万円 ー8,000万円(年間返済額)ー5,500万円(諸経費)

ー1,034万円(法人税等 実効税率35.64%で計算)=▲4,934万円

となります。

あれー!と思いませんか?会計上のプラスと、キャッシュフローは明らかに違いますよね。

損益とキャッシュフローのギャップ

2つの計算で分かる事は、この差が、損益とキャッシュフローのギャップといわれるもので、「勘定合っても、銭足らず」状態であるわかりやすい例といえます。

つまり、損益計算上はプラスであっても、キャッシュフローとは大きく相違するので、まちがいなく現状よりも、財務はどっか歪む事になります。

こうなると、具体的な解決方法としては、このキャッシュフロー不足の部分を、他の収益から発生するキャッシュフローで補う事になるので、「なぜか、収益物件を購入したのに、資金繰りが大変になる」ということが起きます。

また、そんなキャッシュフローがなければ、借入を起こすかしない(!)ということになり、ますます自己資本比率は落ち、本業がしっかりしていても、なぜかお金が残らないという事になります。

金融機関はビジネスですから、別に、回収ができれば、よいとは思いますが…

その他、金利も、掛かりますしね。上記計算ではまったく、省いてますけど(笑)

この計算もしないで、経営判断はできないはずです…

つまり、

借入で固定資産を買う場合は、年間返済額と減価償却実施額を合わせないと、ミスマッチを起こしてしまい、現金は必ず減少します。

また、減価償却実施額を、内部留保できなければ、次に、固定資産を購入する時も、借入で購入するしかなくなってしまいます。

それに、今回の場合、土地には減価償却費は派生しませんので、会計上のメリットも…という点を忘れないでくださいね。

収益物件を、自己資本で購入するなら良いんですよ。ここがポイントです。だって、返済しなくていいんですから。

黒字を覚悟して分厚い自己資本を蓄え、そこから、固定資産を購入すれば、上記計算式のうち、年間返済額がいらなくなりますので、損益上も、キャッシュフロー上も問題ありませんよね。

継続をすることが経営の本質であれば、とても違和感があるのですが、それは、私の気のせいでしょうか…

私のクライアントではない経営者の方が、収益不動産を事業として購入した後に、大変な事になったケースをよくみるので、実感していることでもあり、今回はきちんと、解説を試みてみました。

以上の結果がある以上、今回は、僕の大事なお客様です。止めますよね、やっぱり。

僕の場合、言いすぎますし、お節介にもほどがありますが…大好きなら言いますよね。

また、借入してまで行う定款上本業としてうたっていない不動産事業を、経営判断して購入って、どうなんでしょうね?

で、どうなったの?

このご相談、計算を見て頂いた段階で、ポイントを見抜いて頂き、自己資本+借入で行くのかどうかもふまえ、検討する事になりました。

まあ、経理を担当する奥様のご意見は、12億円、キャッシュ貯めてから買ってね♡(ですよね~ 笑)

どちらかというと、ご友人に断る説明として、その辺まで、検討したんだけどな〜という、資料が必要だという事です。

で、「ちょっと、この後、飲みに行きません?」ってお誘い頂きましたが、それ、資料作ってね。ってこと(笑)

あぶない、あぶない、そこはご自身のためにも、再度、計算してくださいね♪と。

こういう場合、割り勘です(キリッ)

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日