ちょっとだけ、時間があるので、

お伝えした話をひとつ。

こんにちは、経営者専門の保険屋のざっきーです。

基本、好きな方々がクライアントなので、

その方々に、伝えたい事を、書いていきますね。

この話、

知っている方も、

僕から聞いた方も、いらっしゃるかもしれませんが、

まあ、目を通してくださいね。

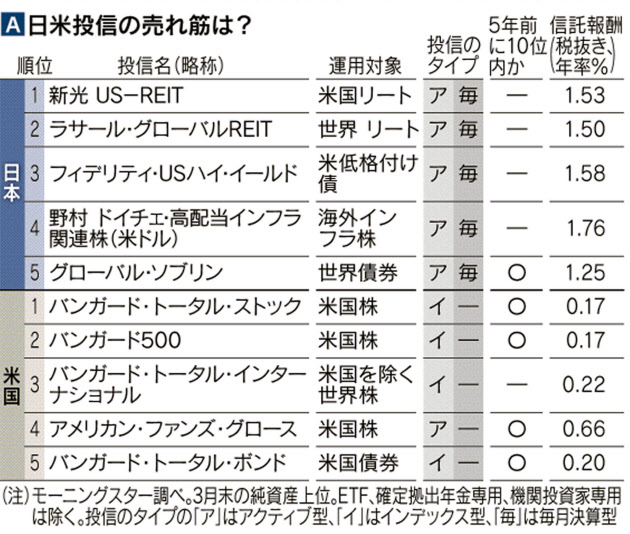

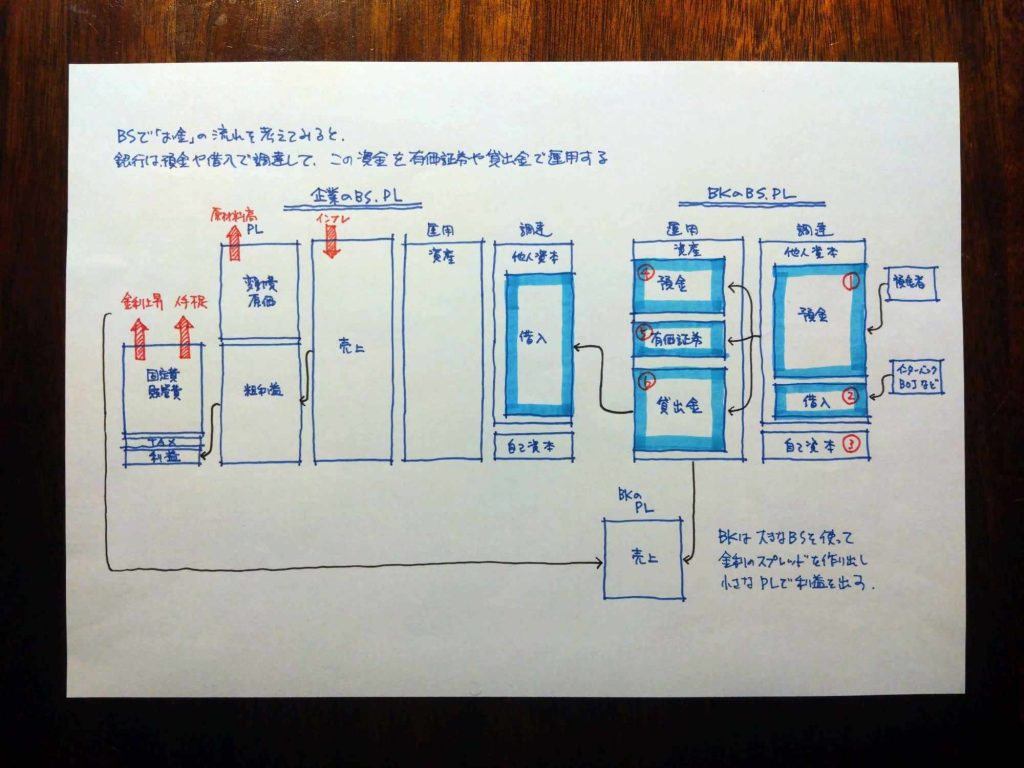

さて、日経新聞電子版に、こんな図がありました。

日本経済新聞にしてはめずらしく、広告主の方を見ず(笑)

とても分かりやすく。まとまっていますので、引用します。

(引用:日本経済新聞電子版 2015年5月30日「売れ筋が最適にはあらず、日本の投信はコスト高」)

この表は、日米の投資信託市場において、

もっとも純資産残高の大きい順に並べたもの。

まあ、売れ筋順、ってヤツですかね。

で、この表から読み解けるポイントがあります。

- 日本はすべてアクティブファンドだけど、米国はほぼインデックスファンド

- 日本はすべて毎月分配型だけど、米国は毎月分配型はゼロ

- 日本は5年前に10位以内に入っていた投信はゼロで、米国は今でもほぼランクイン

- 日本は平均信託報酬が年率1.52%と高いけど、米国は0.28%と安い

- 日本はサテライトアセットが上位だけど、米国はコアアセットが上位

さて、

1)ですが、

ここ10年ぐらいにおける、

投資信託のトラックレコードを見れば分かりますが、

アクティブファンドがインデッスクに負けています(笑)

であれば、何も、ファンドマネージャーに任せなくても、

インデックス買っとけば良いんじゃね!

って話です。

まあ、投資信託の購入も、アメリカの場合、401k経由であったり、

直販、ネットなどがありますし、

IFA(報酬をもらって投信をアレンジするファイナンシャルアドバイザー)も、

きちんと手数料など、開示して話をしますから。

日本のように、売れず時のおすすめとかって話はないし、

そんなリテラシーの低い人は、カモられる訳です。

そう。「いいひと」とか「詳しく説明してくれた」とかじゃない、って事ですね。

2)ですが、

そもそも運用するのに、配当してどうするんじゃ!って話です。

アインシュタインも語った、20世紀最大の発明は複利運用(笑)

配当するって事は、複利運用というそもそもの有利なポジションを失っている訳で、

だったら、運用しなきゃいいじゃん!って話です。

毎月分配しているのは、もしかしたら、運用益ではなく、運用元本。

それがどんどん小さくなれば、複利運用のレバレッジも効かなくなる訳で、

なぜ、運用していますか?となりませんかね。

3)は、

投資信託自体の純資産が増えずに、

どんどん新しい投信が生まれている、ということですよね。

そう、常に解約され、新しい投信が設定されている、としたら、

複利運用をどう考えているのでしょうかね(笑)

目先を変えているのは、誰なのか、容易にわかる事です。

4)は、

信託報酬が高いって事は、運用元本が少ないってこと(笑)

で、信託報酬が高いことで、だれが嬉しいのかってこと。

さらに、信託報酬が高くってもいいんですけど、

それ以上の利回りを出したんか!って事(笑)

まあ、払った金額のいくらが運用元本に回っているのか考えないと、

いくら利回りの話をされても、正しい判断ができる訳ないのですがね。

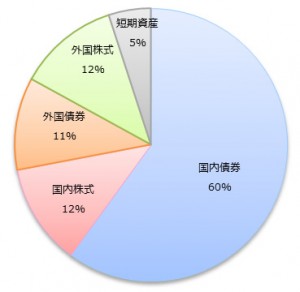

5)ですが、

サテライトアセットってのは、REITとか、ハイイールド債とか、

流動性が小さく(市場が小さい)よってボラティリティが高いものをいいます。

簡単に言いえば、ブレが大きいので、儲かるかもしれんけど、

大損こく事もある資産という事です。

投資信託の売却って、個別株式に比べたら、タイムラグがあるんですよね。

また、コアアセット(債権、上場株式)は、なぜ、中心的な資産と言われるのかというと、

流動性が高い事がコアと言われる所以です。

そう、いつでも売り買いができて、現金化できる。

ということは、損失も限定できるし、先送りも可能、という事です。

この日米の状況の差って、

売り手と買い手の、鏡だと思うんですね。

いくら金融機関がおすすめといっても、

購入者側のリテラシーがあれば、

おのずと、アメリカのような結果になってしまう訳だからです。

それにね、

経営者の方が運用するなら、一番いい投資先があります。

それは、

あなたの事業です。

だって、一番、内容が理解できて、

一番投資効果が大きいのが、

ご自身の事業ではないでしょうか?

だから、金融機関に、

「社長、余裕資金があるなら、この金融商品買って頂けないですか?」

って、必要もないのに、セールスされたら。

「わかりました、であれば、自社の増資をします。

それで、自己資本比率を高め、より財務内容のいい会社にします。

課税とか、そんな瑣末な事ではなく、それは、

融資元である金融機関にとっても、弊社の格付けが上がり、

資金の流動性も高まり、そもそも、資金効率がよくなりますから、

ますます、弊社はいい会社になりますので。

そっか、間接金融資金も減らせますから、支払利息も減って、

ますます、利益率も向上しますし、返済位能力は格段に上がりますから、

運転資金ではなく、設備投資資金で、是非お世話になりたいですね」

と。

ああ、これ、心の声ですからね(笑)

いっちゃだめですよ。

お互いに、ビジネスですから。

でも、そう思われませんか?

ちなみに、僕に、同じ相談をされると、

僕のやっている方法を話していませんか?

それって、アメリカの投資信託の考え方と似ていませんか?

保険商品の話など、しませんよね(笑)

まあ、

金融機関の担当者が、自分の商品を案内する、というのは、

あなたにリテラシーがない、と認識している証拠かも(笑)

キラーワードはこれ、

「で、商品を紹介してくれた、あなたは、どれを、いくら、購入しているの?」

です(笑)

これに答えれない場合は、要注意ってことですね。

(ここまで書くのに50分か、、、もっと早く書けるよう、工夫しなきゃ)

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日