今日は、経営者の皆さんが必ずお付き合いをする銀行についての、僕が聞いたお話をしますね。「街のメインバンク」とか、「あなたのメインバンク」とかCMでもいろいろ使われますけど、そもそもメインバンクって、何ぞや?って話です。

「うちは一行しか、取引をしてないよ」とか、「口座は数行あるけれど、融資を受けているのは2行」とか、「銀行の担当者がメインバンクです」って言っているとか(笑)、、、

僕もよく理解していなかったんだけど、なるほどね〜、って話なので、読んでくださいね。

さて、僕はざっきー、経営者専門の保険屋さんで、大好きなクライアントの事業価値の向上に貢献して、経営者のビジョン達成のお手伝いをしております!経営という長い道のりの中で、伴奏者として、様々なリスク(不確実性)から経営者の皆さんをお守りするのが本来の仕事です。しかし、長いな自己紹介(笑)

ちなみに、僕は銀行出身者じゃないので、今回の話は、自分が体験した話と、僕のクライアントさんから教えていただいた話、そして、現役の銀行マンから、無理やり聞いた話(笑)です。銀行出身の方からすると、当たり前の話かもしれませんが、そこは、世間の他業種とはちょいと毛色が違うのが、金融機関ってところで、金融機関の常識は、世間の非常識なので、できるだけ、わかりやすく書きますね。

メインバンク、サブバンク、いろんな言い方をしますが、専門用語的には、主力行、準主力行という分け方をするようです。

この主力行、準主力行とは、融資先の会社にとっては、資金繰りが不安定な時にはそれを助けてくれる、最も頼りになる存在でありますし、主力行、準主力行も、そうあろうとしています。だからこそ、融資の出し手である銀行の視点から考えてみると、主力行、準主力行と、そうでない銀行とでは、自ずと行動が変わりますし、そもそも主力行、準主力行というのは、何が基準なのか、ということになります。

もちろん、一番わかりやすい基準は、融資量です。ここまでは、僕だってわかりますが、銀行の視点では、融資量がその会社の中で最も多い(つまり最も残高のシェアを持っている)のが主力行、で、二番目が準主力行というわけでないのです。

そう、融資量だけじゃないんですって!もうひとつ、大事な指標があるのです。それが「取引振り」です。さて、「取引振り」っていう言葉を聞いたことがございますか?

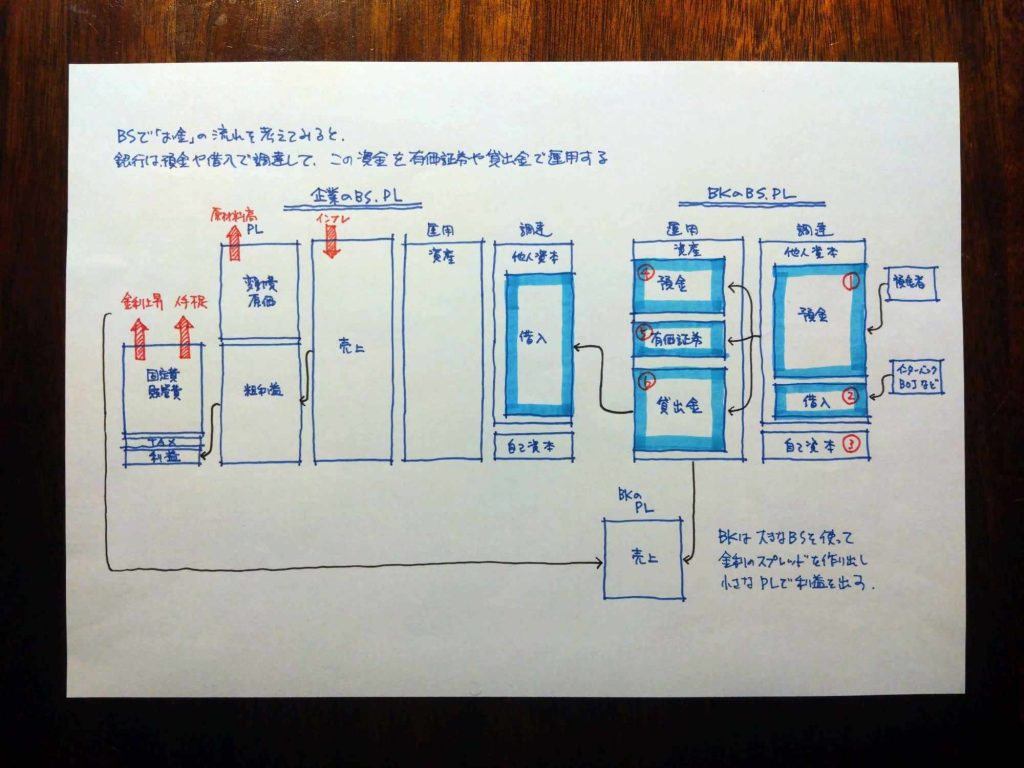

「取引振り」とは、一般的には「取引状態」のことです。 決済条件通りに支払っているかどうかや、 仕入や販売の状況が良好かどうか、 業界内で良好な地位を保ち、悪い風評が出ていないかなどですが、銀行で使う用語としては、売上金の回収の集中度合いを意味します。

銀行から見た場合、売上金の回収の多くを、主力行の預金口座に集中している場合には、取引振りが充実していると、その銀行は考えますから、融資量も他行に比べ大ければ、自分のところが主力行だと、名目的にも、実質的にも考えることとなります。

ですが、融資量が他行よりも抜きん出て多かったとしても、売上金の回収にその銀行の預金口座をほとんど使っていなければ、名目的には主力行であっても、実質的には主力行であるとは考えないのだそうです。知ってました?この視点!

もし、そのような名目上の主力行に「おたくはうちのメインバンク(主力行)なんだから、資金繰りが厳しい時にも助けてくださいよ」と言っても、通用しないそうです。。。

そう、思い出してください。金融機関は「本音と建前」をトレーニングして使い分けるんでしたよね。面と向かって「そんなこと言ったって、取引振りしていないんだから、何をいまさら、メインバンクだから助けろって!できるわけないでしょ」とは言いません(笑)

もっとやんわりと、「検討します」とか、「善処します」とか、「持ち帰ります」とかになるはずです。これこれこうゆう理由だからと、融資基準を明確化するような言い方はできないからです。だって、悪用できますからね。

だから、ちょっと思い出してみて欲しいのですが、普段から「お取引先からの振込口座で使ってくださいね」とか、「給与振込口座で使ってくださいね」とか、いろいろ銀行マンから、その銀行の口座を利用してくれ、という話が出ていませんか?それ、反応するかどうかも含め、普段からの関係性強化として、とても大事なことなんですね。

ここは、経理の担当と、経営者の連携がとても大事なところです。経営者が社長でご主人、経理担当が奥様というケースがよくありますが、銀行マンから見ると、どちらがイニシアティブを握っているのか、すぐにわかるそうです(笑)そこでの本当のリスク(不確実性)は、この預金量と取引振りの関係性を理解している経理担当者ならば大丈夫なのですが、そうじゃないと、にっちもさっちもいかなくなることがあるそうです。この経営者と経理の連携というのは、知っておいて頂ければと思う、最大のポイントです。

特にこれからは、ネガティブ(マイナス)金利の時代に突入しますので、銀行にとっては収益そのものが下落傾向にあります。そもそも取引振りの意味は、預金口座への売上金の回収で、融資の保全管理ができますし、その口座が使われるので、振込手数料など、銀行にとっても大切な収入源となる、この2点の要素が、ますます注目されることになるからです。

ビジネスパートナーとして、銀行は会社にとって、なくてはならないパートナーです。そのパートナーの利益に貢献することは、売上となるお客様に対して、皆さん経営者の事業そのものが貢献することと、同じことなわけですね。

金利を取りやがって、とか言いますけど、それ、当たり前のコストですし、貸し倒れリスクをとって融資というのはされているわけですから、やはり、銀行としても、理屈が分かっていてもうけさせてくれる、本当の意味でのメインバンク(主力行)と、名目的にも、実質的にも思えるなら、やはり緊急時には融資を行って事業の継続をさせることができるわけです。

この融資量(取引銀行のシェア)に比例して、売上高が入金され、それらの銀行が確認できるようになっているのかどうか、というのは、知ってる方はされているでしょうし、ご存じない方は、ちょっと頭の片隅に置いてくださいね。

銀行取引というもの、BtoBの取引には違いありません。取引先との有効な関係構築のためには、お互いの利益に貢献しなければ、よりよい取引条件というのは出て参りませんよね。一方的な仕事くださいのクレクレ星人では、本当のビジネスにはなりません。

また、それ以上に、金融機関の本分は、やはり信用創造、資金繰りの大変な時に、役立ってもらうためにも、この視点は普段から意識しないとなりませんので、とても大事かなと。

僕が考えていた以上に、銀行からの視点や基準というのは、事業をされている経営者の皆さんとズレがありますから、少しでも相互理解につながる情報を、発信していきたいと思います。

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日