ここ1ヶ月で日経平均は2,000円も急騰しましたから、利確した方も多かったかもしれません。実際、ここ最近、買い越しているのは外国人で、売り越しているのは国内の個人です(笑)

まあ、その辺りの話は、なんでもいいのですけれど、俯瞰した視点で考えてみると、ここ数年のマクロ経済の動きを体感していらっしゃるのであれば、余剰資産を「債券」に置いておくよりも「株式」に置いて置いた方が利回りが得られることは、共通認識なんじゃないのかな?って思います。

ちなみに、どうも日本の市場は、おかしい感じもするから、一部は現金に戻しつつ、今しかできない体験や、付加価値に投資をしているのが、最近のざっきーです。

現在価値と、将来価値を考えたら、現在価値>将来価値ですから、今しかできないことを大事にしたいと、僕は思います。

もちろん、借入金というレバレッジを使ってまでするような、愚かな事はしませんけどね(笑)

目次

- 相変わらず長い前書きから

- 日本の株式も高いけど、米国の株式も高いよね

- バフェット指数

- CAPEレシオ

- ざっきーのストラテジー

相変わらず長い前書きから

僕はざっきー、経営者専門の保険屋さん。

経営者の皆さんを取り巻いている不確実性(リスク)から、経済的損失が起きないように、未然にヘッジするのが仕事ですし、仕事での関わりを通して、僕が好きな経営者の皆さんの事業価値が向上することに貢献できればいいな、って思っています。

そんな中で、僕の場合は経営者の皆さんに、首尾一貫してお伝えしてきていますから、伝わっているんじゃないのかな?ってと思いますけど、経営者の皆さんの一番安全な資産運用って「ご自身の事業に投資する」ことですよね。

事業がわかっていない、金融機関の担当者は、資産運用しましょう!って言いますが、これ、翻訳すると「社長のご自身の事業に投資するよりも、金融商品に投資をした方がいいですよ」っていうことだから、バカにされている話なんですけど(笑)

この本質的な話、伝わっていますかね?

そもそも、自らの資産を、ご自身の事業に投資できないなら、それは、やばい話です(笑)

そうゆう相談も、もちろんありますし、ご自身の事業に対する課題を、ご自身で認識されている経営者の方は、ご本人が解決する力をお持ちですから、僕は全力でサポートさせていただきます。

この場合、現状を把握し、問題を抽出すれば、解決策が見えてきますので、必ず改善され、ご自身の事業への自信に繋がり、気がつくと余剰資金が創造されている、という状況になりますからね。

長く、今の仕事をやっていると、見えてくる世界なんですよ〜

だから、経営者の皆さんを取り巻くリスク(不確実性)を避ける方法というのは、余剰資金の創出、そう「利益を増やす」こと、これに尽きるのです。

したがって「経営」ということを、本質的に理解している保険屋なら「損金算入」などという一側面の話をする訳がないのです、ああ、また、ザワつかせることを書いてしまった(汗)

それに、経営者ご自身が、ご自身の事業の問題点を認識されていないのであれば、それは、問題そのものを作る出すことになりかねないから、できるだけ関わらないように、最近は意識しています。

問題は、問題として認識したところから、ご自身で対処しない限り、先送りするしか選択肢がないからです。

問題を、問題として認識していないのは、悪いことではなくて、今は、その時期ではない可能性も高いから、という理由もあります。

そして問題の多くは、キャッシュによって解決できますので、一番のリスクヘッジは、ご自身の事業価値を高めることなんじゃないのかなって、真剣に思う訳です。

事実、未上場の企業で、売上高が100億円以内であれば、ある指標を目安にしてもいいのかなって考えます。

それは、事業そのものの利回り、ROA(総資産経常利益率)です。これは5%以上あれば、概ね優良な企業の指標ですし、比率ですので、事業規模や、業種に関わらないので、目安にするにはいい指標です。数字を見慣れている人であれば、概ね理解している指標ですしね。

もし、経営者の皆さんの事業のROA(総資産経常利益率)が5%以上あるなら、その事業そのものに投資をした方が効果的ですよね。

もし余剰資金があるとすると、5%以上の利回りを目指せるものじゃなければ、会社のキャッシュも、ご自身のキャッシュも置いておく意味がないことき気づきます。

だって、事業の利回り以下のものに、せっかく産み出されたキャッシュを置いておくなら、それはご自身の経営の否定になってしまうからです。

これね、気づいている方には、共感いただけると思うんですよ。

つまり、ご自身の事業も、ご自身の資産も、その付加価値の交換手段としてのお金の「利回り」で考えればいいのですよね。

そう考えると、景気の先行指標である株価というものの見方も変わりますし、ご自身の事業のROAと比べながら考えていけば、自ずとマクロ経済への興味が湧くと思いますし、縁遠かった株式市場の指標などが、実は、足元のご自身の事業との比較をすることで、たくさんの気付きを生み出してくれることに気付きます。

日本の株式も高いけど、米国の株式も高いよね

そんな想いで、いち保険屋ではありますが、このようなマクロ経済情報を書いていますので、何らかの参考になれば、本当に嬉しいなと思います。

さて、やっと本題(笑)僕の最近の興味は、果たして、米国の株式は高いのか?ということです。

NYダウ(2017/11/10現在:期間 過去1年)

NASDAQ(2017/11/10現在:期間 過去1年)

S&P500(2017/11/10現在:期間 過去1年)

そもそも今の、米国株の水準をどう見るべきでしょう?

まず、株価というものが企業の将来業績を織り込んでいるものであるのだから、現在の企業業績はどうなのかということになりますが、この企業業績は押しなべて良いのです(日本も一緒ね)

このことによって、必ずしもバブル(バブルの定義は色々あるけど、簡単に言えば実態とかけ離れている状態のこと)とは言い切れない訳でして、、、

例えば、S&P500の予想PERは、現在でも18倍程度に収まってしまいます。

でね、それだけ現在の企業収益が好調で、将来の予想収益も堅調だから、それらを織り込んでこのような株価水準になる訳ですけど、、、

ご存知の方もいらっしゃいますが、アマゾンなどの企業の予想PERは100倍を優に超えており(何と147倍!)、これらに限ってみれば「超割高」と言わざるを得ないんですが、、、

とはいえ、比較できる同業他社が世界中にないので(笑)、これはこれで、まあそういうものなのだ、と認識されつつある訳です、この認識されつつある、というコンセンサスがミソです。

マーケットは「人」で構成されていますからね、人の心理が大事なのです。

でもね、でもね、別の見方もあるんですよー

バフェット指数

「バフェット指数」ってご存知でしょうか?

これは、その国の株価の時価総額と、その国のGDPの比較になる訳ですけど、全世界の株式時価総額が42.5兆ドルといわれていましてね、米国は、そのうち半分の約54%を占めていますから、まあ、ざっくり20兆ドルとイメージして頂いていいと思います。

数字を大づかみにする時に、こういった知識は有用です!

ちなみに、2位は、我が国日本でして、世界の時価総額の8.4%を有しています。

ね、ちょっと脱線するけど、時価総額で見た場合、どこのマーケットに、あなたの資産を置いておくの?という話でもあります。

また、新興国市場の時価総額が小さいことの意味もわかりますね、マーケットが小さいとマネーの流入が始まるとボラティリティが高くなり、リスク(不確実性)は増大しますから。

そして、バフェット指数で考えると、米国のGDPは18.5兆ドルなので、時価総額の方が名目GDPを10%~15%程度、上回っていることになります!

これ自体では、それほど割高とは言えませんね。

だって、この倍率は、ドットコムバブルの時とほぼ同じ程度ですし、米国の場合、若年労働人口が増加するので、GDPも確実に増えることが予想できますから、まだ上昇余地はあるかもしれません。

ちなみに、GDPの約10%、という点で考えると、日本の株式時価総額も、既にそんなレベルな訳です!

でも日本の場合は、若年労働人口が急激に減っていくので、今後、日本のGDPが増えていく、とは考えにくく(涙)日本の株式に関しては、僕の場合は、まあ、今ぐらいのレベルが上限かな、と思い、ちょっと前からポジションを解消して、現金化している状況でもあります。

このままだと、1つの視点でしか思考していないので、もう1つの視点でも考えたいと思います。

「ある意見、そしてもう1つの意見」この視点は多様性の時代、SNSによる同一性価値認識の時代には、とても大事なことかと思いますので、意識していきたいと思っています。

あ、脱線したので戻ります(汗)

CAPEレシオ

それは、最近、いろんなところで使われている、景気循環調整後のPERである「CAPEレシオ」です。

ウィキペディアにある通り、ノーベル経済学賞を受賞した、エール大学のロバート・シラー教授によって開発されたこのCAPEレシオは、S&P500指数を正常な企業利益(過去10年のインフレ調整後平均利益)で割ったものです。

「CAPEレシオには、PERに勝る点がある!」と言われており、PERは景気循環のピークのEPSに対して不自然に割安、景気循環の底の落ち込んだEPSに対して、不自然に割高に感じられると言われています。だからそのバイアスである景気循環を除いた指標だってことです。

まあ、これはファンドマネージャーなど市場参加者の感覚とも言えるものなので、何とも言えないんですけどね(笑)

その、CAPEレシオですけど、現在30倍を少し上回っていて、過去にこの水準に到達したのは1990年代のハイテクバブルと、1929年の株式市場ブームの2回だけ、というのは事実何です。

だから、現在の株高はいき過ぎていると言えますし、だからといって大暴落が近いという訳でもなく、要するに株式市場の時価総額の対GDP比(バフェット指数)も、CAPEレシオも、向こう数年間の株式のリターンが低迷する可能性を示唆している、とは言えるかもしれませんね。

また、以前に読んだことがあるんですが、数人のストラテジストは「CAPEレシオが22倍を超えた時、その後3年間の株式リターンが5%未満になる」という事を指摘していまして、弱気気質の人は、こういうデータを持ち出してくる傾向にあります。

そして、こうまで書いていますが、最も重要なことは、これはあくまでも過去のデータだという事です。

現在の米国の株式市場を牽引しているのは、FANG-MANT(Facebook Amazon Netflix Google(の場合は親会社のAlphabetの意味) Microsoft Apple NVIDIA TSLA の頭文字をとったもの)です。

この8社の時価総額は、全世界の株式時価総額の4%!を占めている訳ですから、現在それらの銘柄が与える影響は桁違いであることは間違いないですよね。

ちなみに、ドイツ全体の時価総額は世界全体の3.2%、フランス全体で3.4%、程度なので、もはやドイツ経済、フランス経済がどうのこうのと言う事よりも、このFANG-MANTがどうなるか、のほうが、よほど世界経済に与えるインパクトは大きくなっているのです。

ここが、本当に大切なポイント!

だからね、アマゾンも、フェイスブック、ネットフリックスも、ましてグーグルも、まだ極々小さな存在でしかなかった時代の統計を分析して、果たして意味があるのかどうか、僕はとても疑問に思います。

つまり、このあたりを総合的に思考するとしたら、果たして米国株式はバブルなのかどうか?、と言う点を判断する必要がありますよね。

トランプ減税

また、できるかどうか微妙ですけど「トランプ減税」の影響も、無視することはできません。

ちょっと前に目を通したレポートに、カナダのRBCというとこがレポートを出していて、S&P500に採用されている大企業の法人税率がトランプ減税案通り、27%から20%に下がった場合、EPS(一株当たり利益)が10.5ドルほど上昇する、と試算しています。

この数字を使って予想EPSを計算し、更にPERを19倍程度(ごく標準的なレベル)に設定すると、S&P500指数は200ポイントほど上昇することになり、今より約8%の価格上昇が見込まれている、という結果だそうで。

そりゃ、株式市場は強気になります(笑)バイサイド、イケイケですよ(笑)というコンセンサスがありますから、この「トランプ減税」の行方如何によっては、その方向性が決まるまでは、おいそれと株式は下がらん、と言う事になるのかもしれません…

ざっきーのストラテジー

以上を、僕の理解でまとめると、これまでのような倍々ゲームは難しいものの、だからといって暴落する、という極論にも与することはいたしません。

滅多に書かないことですが、僕自身のストラテジーは、

①適度に利益確定をしながら、買いあがっていく

②配当利回りに着目している株式については、配当を積み上げていくイメージで下がったらまた買う

③想定利回り以上の利益が出たら、その時点で使う

という形をとっています。

①は、今後の展開が予想できないような銘柄に、②は、以前から行なっている配当利回りに着目した銘柄かなと。

③は、「お金は循環にすぎない」という僕自身の哲学に基づいてです(笑)

でね、今の時代って、ネット証券会社があるんだし、購入コストも安いし、米国株式を、自分でネットで購入することって全然できる時代なんですよね。

そこまでしなくても、月々数千円から累積投資の仕組みを使って、米国株式のETFを買うとか、方法は色々あるんだよね。

まあ別に、日本円で普通預金口座に置いてあることがいけないとは言わないけどさ、、、

金利がついていないということは、そこに投資することは望まれていないということだし、つまりは今の社会的には必要性の薄い経済行為なわけで(笑)

だったら、成長に必要とされているところ、それが成長企業や、成熟して安定して利益を上げる企業だと思うんだけど、そこの株式に投資することによって、社会に循環させていた方がいいと、僕は思うんだよね。

それがたとえ暴落しても、全部がなくなるわけじゃないし、基本的には分散しているし、お金はそうやって、必要とされているところに置いておくと、いつのまにか増えていくんですよ。

ただそれが、人口という経済のファンダメンタルズが減っていく国と、これから増えることが確実な国のどちらがいいのか、、、

時価総額の大きな企業が成熟産業であるにもかかわらず、不正や粉飾を行なっても上場が維持される国と、成長産業が時価総額が高く、成熟産業はきちんと株主に対して配当を出している国とどちらがいいのかって話なだけなんですけどね。

最近、ブログを書く時間よりも、僕を必要として頂ける方に時間を割いていまして、久々の更新です。

なかなか書きづらいことではあるんですが、僕自身の今後の見解も、ストラテジーも書いてみました。

でも投資はあくまでも、ご自身の判断で行なってくださいね。僕のこのブログも、あくまでも個人の意見にすぎませんからね♪

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

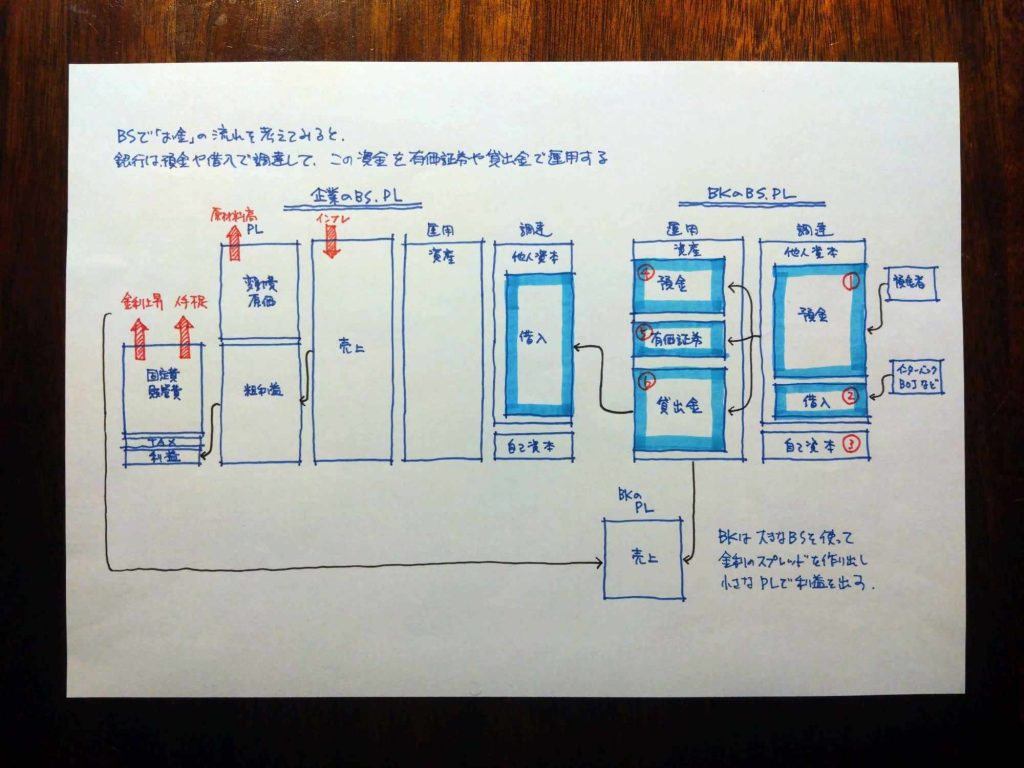

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日