ざっきーです、こんにちは!久しぶりのブログなんですけど、タグを見て頂くとわかりますように、これは僕のノート、というかまとめです。ちょっと前に、スルガ銀行(8358)どうよ、って事があって、その回答です。財務面から読み解いて見ましたので、ご興味があれば、読んでくださいね。

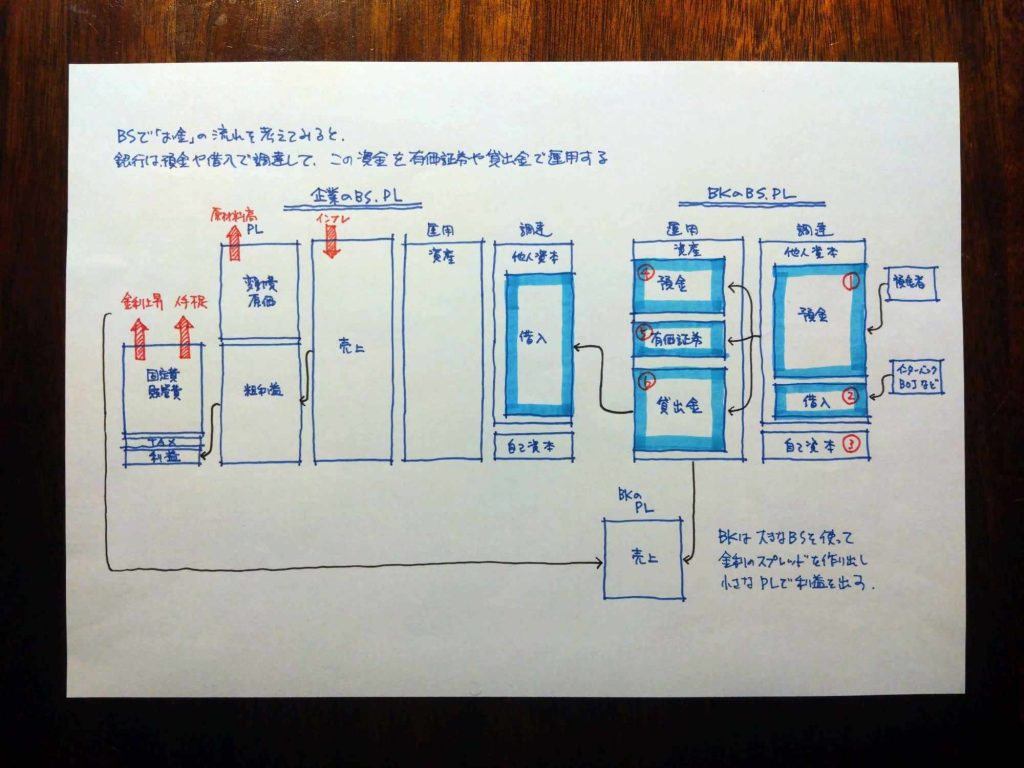

まずは、B /Sの構造から読み解いてみます。

2017年3月期の有報からですが、総資産は、約4兆3千億円で、地銀としてはそんなに大きな規模ではありません。で、内訳が純資産3千億円で、預金が4兆円です。

B /Sの構造としては、負債+純資産(預金4兆円+純資産3千億円)で調達した資金を、資産では、貸出金3兆2千億円+有価証券1.5千億円+預け金9千億円などで運用しています。

これって、他の地銀に比べると、かなり貸出金の割合が高くて、しかも貸出金の9割は個人向けローン、これが特徴ですね。

で、3兆2千億円の貸出金の内、2兆9千億円は個人向けローンでして、さらなる内訳としては、住宅ローンが2兆円、その他ローン9千億円となっています。

これって、世間一般的の地銀ですと、個人向けローンは貸出金全体の20~30%程度で、リテール重視の地銀でも、40%という感じなので、もの凄く特徴的な収益構造になっています。

さらに、他の地銀ですと、大きな割合を占める地方公共団体向け貸出金(まあ、JGBとは違って、なんの政府保証もないんだけど、何故か格付けが高いのが、実は問題)の項目で、スルガ銀行の場合、わずか97億円と、全体の0.3%ほどしかありません。

これは、貸出先の確保に苦しむ地銀、特に運用難の東北とか、九州の地銀では高めになってる融資先なのに、スルガ銀行はごくわずかです。

先日、合併がご破算になった、長崎の十八銀行などは、何と16%を占めますし、地方公共団体向け貸出が、全体の30%を超える地銀もありまして、これって将来の地雷だと僕は思います。ええ、地方公共団体によるドーピングです。それぐらい、地銀の未来は暗いと僕は考えます。

さて、本丸の個人向け貸出金の中身の前に、その他の運用項目を確認しますと、有価証券は、わずか1450億円しか保有しておらず、他の地銀のように、益出し目的の入れ替え売買もしていません。

しかも、JGB保有は、わずか400億円ほどで、すべて満期保有目的です。他の地銀がよくやっている、非上場の私募株式投信もありません。

なので、貸出金と有価証券を除いた、残り9千億円ほどは、実は、預け金運用と考えられますから、このほとんどは日銀預け金と推測することができます。

そして、この残高は、以前からほぼ同じなので、全額+0.1%付利される基礎残高から構成されているものと思われます。

有報を、金融機関目線で読みますと、マイナス金利導入(2016年2月~)後も、コールローン運用もやっていないことがわかりますから、そう考えて良いのではと思います。

このれらをまとめますと、スルガ銀行の収益構造は、預金を集めて、貸出金で運用し、利ザヤで利益を得るという、実に伝統的な銀行のビジネスモデルを忠実に行っている、と読み取る事ができます。

最近流行りの、有価証券運用とか、アクロバティックなデリバティブ取引により収益をとっていない、というか、有報からはやっていないという事が読み取れるわけです。

これって低成長の日本経済においては、事業融資では銀行は生き残れないと言われていますが、実は、貸出金のターゲットを、ブルーオーシャンい求める事で、本来の銀行というビジネスモデルと回しているとしたら、より深く見る必要がありそうです。

そうですよね、スルガ銀行からローンを借りると、金利は大体4%ですから、高い!と言われますけど、そもそも、金利が高いのは借り手の信用リスクが高いからであって、暴利とは言えません。

だって、自由競争なのですから、他行は参入してもいいはずですよね!

それでも、あまり競争に参入してこないところをみると、スルガ銀行に一日の長があるようです。

さて、有報から読み解けるスルガ銀行の貸出金の平均金利は3.62%なのですが、地銀の平均金利は1.20%です。

これって凄くないですか?

本来の銀行業は、借り手の信用リスクに応じて「危ない先には高い金利」「優良な先には低い金利」を提示して収益をあげるのですが、僕に見えている光景は、スルガ銀行は、その選択をしているのに対し、他の地銀はできてない、ということを示しているのではないのかな、そう考えざるを得ないのです。

地銀に勤めている学校の先輩などの話を伺うと、限られた地域で営業している地方銀行の借り手というのは、お互いに情報交換しています、業界組合や法人会、商工会など、金融機関の貸出金利などの情報は共有化され、また、地元密着であるがゆえに、各行、平等な金融サービスを提供しなければならない、という呪縛が強いのだそうです。

だから、事業融資でも、事前にお宅は危険だから上げる、といったこたが出来ないし、メガバンクなどはさっさと融資を引き上げるので、それが倒産の引き金になったりするという現実があります。

そして、個人向け貸付金の代表的な住宅ローンとなると、借り手を差別することは、ほぼ出来ません!

だから「信用リスクに応じた金利設定」が出来ないから、様々な「優遇金利(措置)」や「例外」を用いる訳で、実際に信用リスクが貸出金利という数字に反映するところまではいっておりません。

そして、多くの地銀のメインの貸出先であるのは、地方公共団体向けの貸付金であり、多くは10年で、0.2〜0.5%な訳ですが、スルガ銀行は、こういった低金利の貸付金をやっていない、という点がポイントになります。

ここまできたら、本質的な利ざやがどうなっているのか、そこを考えて見たいと思います。

利ざやとは、経費率ですよね。スルガ銀行は、確かに貸付金の金利が高いのですが、他の地銀と同じように経費を掛けていたとすると、最終的な収益性は低くなってします。

で、確認して見ますと、総資金利ざや(経費差引後の利回り)で見て見ますと、地銀平均が0.19%に対して、スルガ銀行は1.55%もありまして、約8倍の収益性がある事がわかります!

利ざやって、いろんな指標があって分かりにくいんですけど、金融庁のレポートによく出てくるOHR(オーバーヘッドレシオ)という指標を使います。

これは、業務粗利益÷経費(人件費+物件費+租税公課)の比率でして、これだと、地銀平均が68.3%に対して、スルガ銀行は42.6%です。

OHRを元に「100円粗利あたり、いくら経費がかかったか」で考えれば、スルガ銀行は100円の粗利を稼ぐのに42円の経費なのに対し、他の地銀平均は68円も!かかっているということになります。

金融機関というのは「規模の経済性」が働きやすい業種です。

規制業種でもあるので、どんなに規模が小さい地銀でも、システムや規制対応の経費というのは、固定的に掛かりますし、規模が大きくなれば、経費率はさがっていく傾向にあります。

スルガ銀行は、総資産4兆3千億円ですから、地銀の規模としては中規模です。

でも、40%台のOHRというのは、メガバンクである、三菱東京UFJ銀行や、三井住友銀行に肩を並べる水準であり、みずほ銀行より上です!

そしてこれは、スルガの効率性が高いというのではなく、売上が大きい(貸出金利が高い)ことによる要因あるという事が、最も大切な点だと、僕は思います。

こう見てきますと、収益性指標でスルガ銀行が優れていることはわかりますが、銀行業の場合、貸し倒れが起きた場合には、損益計算書の下で「与信費用」(貸倒損失)が差し引かれることになります。

事実、地銀平均ですと、この与信費用(貸倒損失)がマイナスになっていまして、単純比較だと片手落ちなので、最終利益でのROEを比べて見たいと思います。

ROE(株主資本利益率)は、スルガ銀行の場合15%あります!

つまり、自己資本に対して、15%の最終利益をあげているということですよね。

地銀平均を探したのですが、赤字があると数字が出ないので、地方銀行協会のHPにはでていませんでしたけど、ざっくり5%程度以下というのが現実ではないでしょうか?

かの伊藤レポートでは、最低でもROEが8%以上を目指すという指標がありますしね。

これで比較すると、三菱東京UFJ銀行はROEは7%でした。

2017年度に入り、株価の上昇と共に、ROEは改善傾向ですが、とはいえ、欧米の銀行は当たり前に15%あると聞きますから、スルガ銀行が当たり前で他の邦銀は落第点ということになるのです。これ、すごい事だと思いますよ。

さて、ここまで見てくると、スルガ銀行といのは、実は銀行業の収益構造を真っ当に達成しようとしている会社に見えてくるのですが、いかがでしょうか?

最近のかぼちゃの馬車の問題はありますが、あれはサブリースの販売業者に問題があり、スルガ銀行での関連貸付金は2千億円程度です。

しかも、不動産というものは存在している訳ですし、担保査定を半分と見ていたとすると、十分に回収できる水準にあります。

だって、現実的には、スルガ銀行の融資はそのまま、ザブリースの会社に委託していた業務を解除し、自分で管理募集運営をする形をとる方向で現実は動いていますし、それでも自己破産されても物件としては回収できますし、その場合は、家賃を下げて貸し出せるからです。

だって、あのかぼちゃの馬車のシェアハウス物件て、立地はいいので、収益物件として転売できるし、土地の価値を考えると、実は、保全されている、と考えられるからです。

その他、有報を読んでたりしていて気づいた事としましては、スルガ銀行のB /Sには、上場企業には今時珍しい「役員退職慰労金引当金」が、何と30億円も積んであります(笑)

現在は、株主重視の経営になっているので、役員退職慰労金などというのは、上場会社の場合、廃止される方向にあるのだけれど、ROE15%台で、配当もしっかり出しているし、キャピタルゲインも狙える状況なので、こんな引当金を計上できるんだろうなと、個人的な感想を持ちました。

つまり、スルガ銀行というのは、ガバナンスごっこや、社会貢献ごっこなどやらずに「儲けこそ正義」と実践しているように僕には見えてくるのです。

実際、スルガ銀行の行員の給与は高いのです。でも、スルガ銀行の営業は、相当キツイので(笑)僕はスルガ銀行で働きたいとは思いませんけどね(笑)

という事で、めっちゃ長くなりましたが、有報を中心に、金融庁や地方銀行協会のHPからの情報で、あくまでも僕個人が考えたことでありますので、情報の根拠について完全なる補完をするものではないことをお断りしておきますね。投資はあくまでも、ご自身のご判断によって行ってくださいね。

木﨑 利長

化学メーカーの住宅部門に約9年。1999年2月生命保険会社に、ライフプランナーとして参画。

具体的には、上場企業を含む約80社の親密取引先のご縁を中心に、生命保険契約をお預かりしており、財務や資金繰りといった経営課題ついての改善や、売上を伸ばすための営業研修など、お客様の事業価値を向上させるための具体的なソリューションを提供し、経営者の弱音をも受け止められる担当者を目指し日々精進中です。

(※このブログでの意見は全て個人の意見であり所属する団体の意見を代表するものではありません。)

最新記事 by 木﨑 利長 (全て見る)

- 日本銀行の金融政策から読み解く「経済の前提条件」の変更とは - 2026年1月11日

- 「金利のある世界」になり、金融機関の行動は変わりますよ - 2025年4月15日

- 社長の仕事である「経営」とは何かを、分かりやすく定義してみる - 2024年11月18日